GuV - Gewinn-und-Verlustrechnung

In diesem Artikel erläutern wir Ihnen, was eine GuV ist, wie genau die Berechnung durchgeführt wird und wie der Aufbau einer Gewinn-und-Verlustrechnung aussieht. Im Rahmen dessen werden wir genauer auf das GuV-Konto eingehen, Ihnen Beispiele einer GuV-Rechnung geben und die Bedeutung der GuV in der Bilanz beleuchten.

Was ist eine GuV?

Neben der Bilanz ist die Gewinn-und-Verlustrechnung (GuV) einer der Eckpfeiler und Pflichtbestandteil Ihres Jahresabschlusses. Sie stellt Aufwendungen und Erträge gegenüber, um so das Unternehmensergebnis zu ermitteln und die Quellen dieses Ergebnisses darzustellen. In der GuV tauchen alle erfolgsrelevanten Daten eines Geschäftsjahres auf, daher muss sie korrekt sein. Damit Sie keine Fehler bei der Rechnung machen, erklären wir Ihnen genau, was eine GuV-Rechnung ist, wie Sie die Berechnung durchführen und wie der Aufbau einer Gewinn-und-Verlust-Rechnung sein muss. Außerdem geben wir Ihnen ein Beispiel einer GuV zum besseren Verständnis.

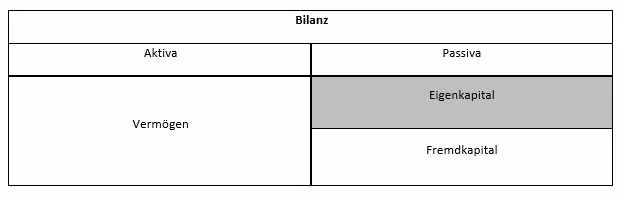

Die GuV ist Teil der Bilanz und dient der Ermittlung des Eigenkapitals. Als solches taucht das GuV-Konto auf der Passiva-Seite Ihrer Bilanz auf. Sie ermöglicht nicht nur Ihnen einen Überblick über Ihre Finanzen, sondern ist auch für Investierende und Wirtschaftsprüfende von Interesse, da sie den Gewinn oder Verlust Ihres Unternehmens nachvollziehbar macht.

Wer muss eine GuV durchführen?

Grundsätzlich sind alle Kaufleute zu einer Gegenüberstellung ihrer Aufwendungen und Erträge verpflichtet, um so ihren Gewinn oder Verlust zu ermitteln – daraus leitet sich dann wiederum die Besteuerungsgrundlage ab. Die entsprechenden Regelungen findet man sowohl im deutschen Handelsgesetzbuch als auch in den Steuergesetzen. Auch internationale Rechnungslegungsstandards wie die International Financial Reporting Standards (IFRS) und die United States Generally Accepted Accounting Principles (US-GAAP) verlangen eine solche Rechnung. Alle Kaufleute, die zur doppelten Buchführung verpflichtet sind, müssen auch eine GuV erstellen. Nur Gewerbetreibende, die hiervon befreit sind, können zur Gewinnermittlung auf die vereinfachte Einnahmeüberschussrechnung (EÜR) zurückgreifen.

Die GuV ist Teil des Jahresabschlusses und muss daher jedes Jahr aufs Neue berechnet werden. Es ist aber möglich (und zum Teil auch ratsam), während des laufenden Geschäftsjahres häufiger eine Gewinn-und-Verlustrechnung durchzuführen. Viele Unternehmen fertigen ihre Gewinnermittlung beispielsweise monatlich an. Dadurch wissen sie besser über den tatsächlichen Stand ihrer Finanzen Bescheid und können früher auf eventuelle negative Entwicklungen reagieren. Die meisten Unternehmen sind überdies nicht nur dazu verpflichtet, die GuV jährlich anzufertigen, sondern diese auch zusammen mit dem Jahresabschluss zu veröffentlichen. Die Publizitätspflicht gilt für alle Kapitalgesellschaften und alle größeren Unternehmen.

Wie sieht der GuV-Aufbau aus?

Es gibt keine feste gesetzliche Form, wie eine GuV auszusehen hat. Sie sollten sich aber an die Grundsätze der ordnungsgemäßen Buchführung (GoB) halten. Wichtig ist in erster Linie, dass die Rechnung klar und übersichtlich aufgebaut ist. Außerdem gilt das Gebot der Vollständigkeit. Nur für Kapitalgesellschaften gemäß § 275 Abs. 1 HGB gibt es eine vorgeschriebene Form: die Staffelform. Aber auch hier können Sie zwischen dem Gesamtkostenverfahren oder dem Umsatzkostenverfahren wählen. Andere Unternehmen können sich zwischen der Staffel- und der Kontenform entscheiden. Grundsätzlich sind Verrechnungen verboten, denn so ein Vorgehen widerspricht dem Sinn einer GuV: Jede Position muss einzeln aufgeführt werden.

Wenn Sie Posten miteinander verrechnen und so aus der eigentlichen Rechnung herauskürzen, ändert sich zwar nicht das Ergebnis, aber Sie verstoßen gegen den Bilanzierungsgrundsatz des Verrechnungsverbots (§ 246 Abs. 2 Satz 1 HGB). Durch die GuV soll nachvollziehbar sein, wie sich Ihre Gewinne oder Verluste zusammensetzen: Sie führen jeden einzelnen Posten auf, damit man das Ergebnis genauestens überblicken kann. Es gibt das Brutto- und das Nettoprinzip. Der Unterschied liegt darin, ob Aufwendungen und Erträge teilweise miteinander verrechnet werden dürfen. Beim regulären Bruttoprinzip saldiert man grundsätzlich nicht.

Das Nettoprinzip ist nur für kleine und mittelgroße Kapitalgesellschaften vorgesehen. Diese Unternehmen dürfen einzelne Posten miteinander verrechnen und saldiert in der GuV darstellen. Dabei rechnen Sie vor allem Aufwendungen und Erträge gleicher Art gegeneinander auf: Zum Beispiel ist es beim Nettoprinzip üblich, Zinsaufwendungen und Zinserträge nur saldiert anzuführen.

Kontenform

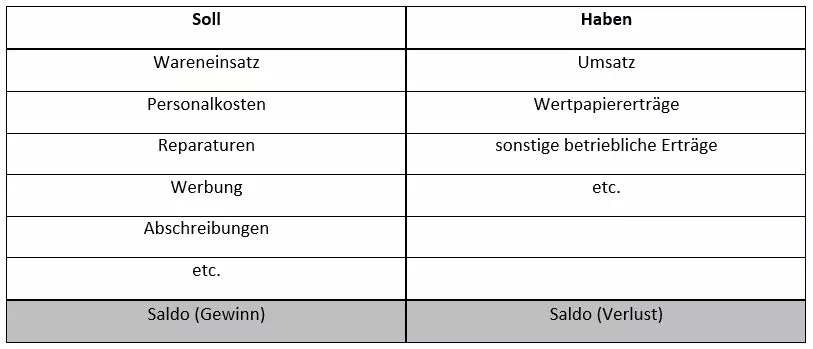

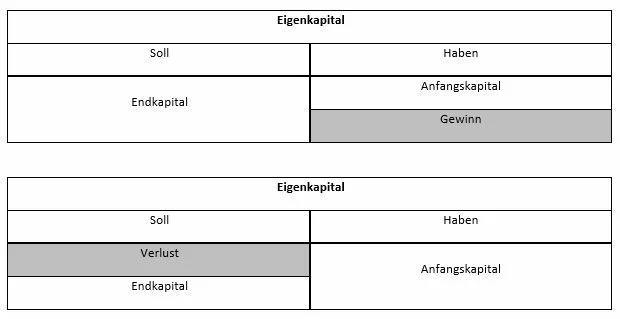

Bei der Kontenform arbeiten Sie mit zwei Spalten: Soll und Haben. Auf der linken Seite (Soll) tragen Sie alle Aufwendungen ein. Rechts, auf der Haben-Seite werden alle Erträge aufgelistet. Diese Form hat den Vorteil, dass sie in der zweispaltigen Darstellung klar die Gewichtungen und Summen von Erträgen und Aufwendungen zeigt. Außerdem weist die Kontenform jeweils die Summen der beiden Spalten aus: So kann man leichter erkennen, wie hoch der Gesamtertrag und wie hoch der Gesamtverlust ist.

Gewinn-und-Verlustrechnung

Staffelform

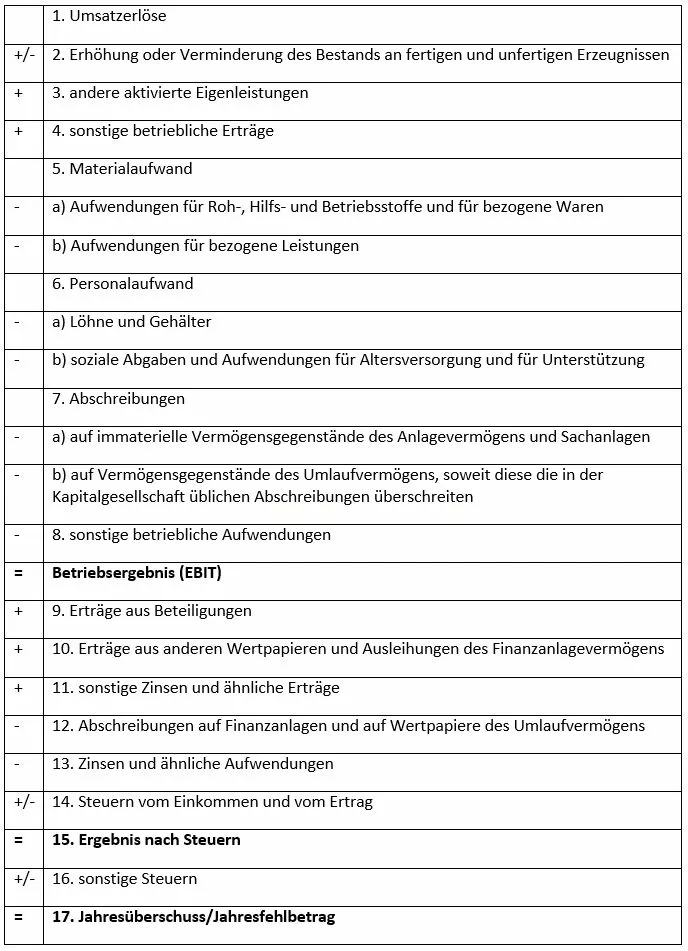

Bei der Staffelform werden Posten in Gruppen mit Zwischensummen aufgelistet. So werden *einzelne Ergebniskomponenten getrennt ausgewiesen und somit klarer dargestellt und die Entwicklung von Gewinn oder Verlust ist durch diese Form der Darstellung einer GuV besser nachvollziehbar: Von Postengruppe zu Postengruppe schreiben Sie das Ergebnis fort.

GuV-Rechnung

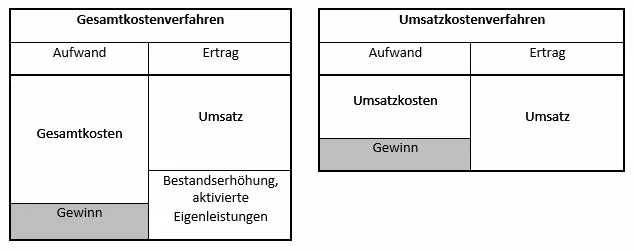

Es gibt zwei unterschiedliche Methoden, wie Sie eine GuV erstellen können: das Gesamtkostenverfahren (GKV) und das Umsatzkostenverfahren (UKV). Die beiden unterscheiden sich dahingehend, was in die GuV aufgenommen wird und wie sie gegliedert ist.

Sowohl das deutsche Handelsgesetzbuch als auch der internationale Standard IFRS erlauben beide Methoden. Das US-amerikanische US-GAAP schreibt zwingend das Umsatzkostenverfahren vor.

Gesamtkostenverfahren

Da auch der Materialaufwand hierfür in die Rechnung einfließt, ist das Ergebnis das gleiche wie beim UKV, lediglich die Zwischensummen unterscheiden sich. Man geht bei dem Verfahren produktions- und aufwandsartenbezogen vor. Die Erträge und Aufwendungen werden nach ihrer Art gruppiert. So sind die einzelnen Posten zum Beispiel unter Personalaufwand oder Materialaufwand summiert – den Primärkostenarten.

Beim Gesamtkostenverfahren (GKV) werden alle Kosten und Leistungen in die Rechnung einbezogen, auch noch nicht abgesetzte Leistungen. Das Ergebnis ist das gleiche wie beim UKV, nur die Zwischensummen unterscheiden sich. Kosten und Erträge werden nach ihrer Art gruppiert, z. B. Personalaufwand oder Materialaufwand.

Gewinn-und-Verlustrechnung

Eine Gewinn-und-Verlustrechnung in Staffelform und nach dem Gesamtkostenverfahren beginnt mit den Umsatzerlösen: Früher waren das nur Erträge aus der Haupttätigkeit des Unternehmens, jetzt zählen auch Erlöse aus Nebengeschäften dazu.

Unter dem Punkt Bestandserhöhung oder -verminderung erfassen Sie die Differenz der fertigen und unfertigen Erzeugnisse zu Beginn und zum Ende der Beobachtungsperiode – in der Regel des Geschäftsjahres. Dabei beachten Sie sowohl Mengenänderungen als auch Veränderungen des Werts, wie sie zum Beispiel durch Qualitätsabschläge oder andere Wertminderungen entstehen. Eine Bestandsveränderung der Waren verbucht man allerdings nicht unter diesem Punkt: Diese führen Sie stattdessen unter dem Materialaufwand auf. Die anderen aktivierten Eigenleistungen bestehen aus selbst geschaffenen Posten: selbst erstellte Gebäude oder Maschinen, die durch die eigenen Arbeitskräfte errichtet bzw. hergestellt wurden und zum Verbleib im Betrieb bestimmt sind. Diese werden dann über die Nutzungsdauer der geschaffenen Vermögenswerte abgeschrieben.

Der schwammige Begriff der sonstigen betrieblichen Erträge umfasst einfach alle Erträge, die nicht in eine andere Kategorie passen. Den Materialaufwand spalten Sie in zwei Kategorien auf. Unter Punkt 5a führen Sie alle Kosten auf, die Ihnen für Roh-, Hilfs- und Betriebsstoffe sowie für bezogene Waren (die eben nicht unter Punkt 2 erscheinen) entstanden sind. Hier tauchen auch Änderungen auf, die bei einer Inventur aufgefallen sind, zum Beispiel durch Diebstahl. Unter dem Punkt 5b listen Sie Leistungen auf, die Sie von Dritten im Zuge Ihrer Fertigungsprozesse erhalten haben. Das sind zum Beispiel Reparaturen der Maschinen.

Der Punkt Personalaufwand erfasst alle Kosten, die durch Ihre Angestellten entstehen. Diese teilen Sie zum einen in die Arbeitsentgelte (6a) und die entsprechenden Sozialabgaben (6b) auf. Das Gesamtkostenverfahren teilt auch die Abschreibungen in zwei Unterkategorien auf. Unter 7a erfassen Sie alle Abschreibungen des Anlagevermögens. Der Punkt 7b hingegen enthält Abschreibungen des Umlaufvermögens, die das Maß der regulären Abschreibungen innerhalb des Unternehmens übersteigen. Die sonstigen betrieblichen Aufwendungen schließlich stellen einen Sammelposten dar: In dieser Kategorie führen Sie alle Kosten auf, die in den vorangegangenen Punkten keinen Platz gefunden haben.

Damit schließen Sie das Betriebsergebnis ab. Alle weiteren Kategorien sind dem Finanzergebnis zuzuordnen. Das Finanzergebnis beginnt mit Erträgen aus Beteiligungen wie Dividenden oder Gewinnanteilen. . Dem gegenüber stehen im Punkt 10 Erträge aus anderen Wertpapieren und Ausleihungen. Dort fassen Sie Erträge zusammen, die dem Unternehmen beispielsweise aus Zinsen entstanden sind. Sonstige Zinsen und ähnliche Erträge sind ein Sammelposten für Finanzerträge, die nicht in die anderen Kategorien passen.

Nun ziehen Sie noch Abschreibungen auf Finanzanlagen und auf Wertpapiere des Umlaufvermögens ab. Anders als bei den unter Punkt 7 aufgelisteten handelt es sich hierbei um die Abschreibungen, die den Finanzbereich betreffen und nicht den Betriebssektor. Außerdem subtrahieren Sie von Ihrem Finanzergebnis Zinsen und ähnliche Aufwendungen, für die Ihr Unternehmen aufkommen muss. Nach Abzug der betrieblichen Steuern (verteilt auf zwei Posten) haben Sie Ihren Jahresüberschuss beziehungsweise Jahresfehlbetrag errechnet.

Umsatzkostenverfahren

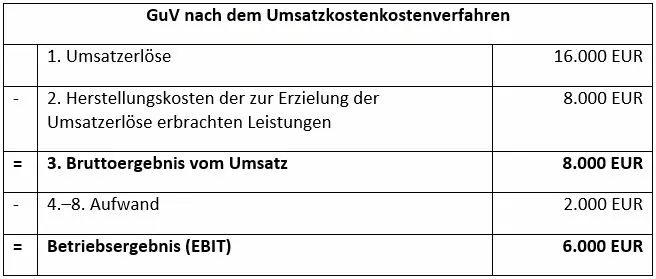

Beim Umsatzkostenverfahren werden Umsatzerlöse den Herstellungs- bzw. Anschaffungskosten gegenübergestellt. Im Vergleich zum Gesamtkostenverfahren setzt man bei der Gliederung im Zuge des UKV eine Kostenstellenbezogenheit an. So werden den Umsatzerlösen direkt die umsatzbezogenen Herstellungskosten entgegengesetzt. Die übrigen betriebsbedingten Aufwendungen werden nach betrieblichen Teilbereichen – wie zum Beispiel Vertrieb, Verwaltung und sonstige Aufwendungen – aufgeführt. Der Nachteil dieses Verfahrens ist, das Material- und Personalaufwand nicht gesondert gelistet sind. Da es sich hierbei aber um wichtige Informationen handelt, fordert das Handelsgesetzbuch bei der Anwendung des UKV, diese Angaben in einen Anhang zum Jahresabschluss auszugliedern.

Gewinn-und-Verlustrechnung

Der Posten Betriebsergebnis (EBIT) wird nicht vom HGB gefordert und ist deshalb auch nicht nummeriert. Da es sich aber um eine wichtige Information handelt, wird dieses Zwischenergebnis in der Regel trotzdem angegeben.

Auch wenn Sie das Umsatzkostenverfahren nutzen, um ihre GuV zu erstellen, beginnen Sie mit den Umsatzerlösen. Dabei verfahren Sie beim UKV genau wie beim GKV. Allerdings unterscheidet sich schon ab dem zweiten Posten (Herstellungskosten der zur Erzielung der Umsatzerlöse erbrachten Leistungen) das Vorgehen vom Gesamtkostenverfahren. Infrage kommen nun alle Kosten, die direkt durch den Herstellungsprozess entstehen. So fallen in diesen Bereich auch Abschreibungen, die diese Vermögensgegenstände betreffen – inklusive der entsprechenden Abschreibungen sowie Kosten, die sich beispielsweise durch Forschung ergeben.

Das Bruttoergebnis vom Umsatz ergibt sich aus der Differenz zwischen Umsatzerlösen und Herstellungskosten. Das Ergebnis stellt die Absatzleistung Ihres Unternehmens dar. Wenn Sie nun weiterrechnen, kommen zunächst die Vertriebskosten an die Reihe: Unter diesem Posten summieren Sie Material- und Personalaufwand sowie Abschreibungen. Allerdings nur, wenn diese Ihnen durch Vertrieb und Produktion entstehen. Hinzu kommen alle weiteren Aufwendungen, die durch den Vertrieb entstehen, wie zum Beispiel Marketingkosten. Nicht dazu gehören allerdings Kosten, die Ihnen durch die Verwaltung entstehen. Diese fassen Sie unter den allgemeinen Verwaltungskosten zusammen. Auch unter diesen Posten summieren Sie den entsprechenden Personal- und Materialaufwand sowie alle Abschreibungen.

Um das Betriebsergebnis zu erhalten, addieren Sie zu Ihrer Rechnung noch die sonstigen betrieblichen Erträge und subtrahieren die sonstigen betrieblichen Aufwendungen. Erstgenannter Posten umfasst zum Beispiel Erträge aus Anlagenabgängen oder solche aus Währungsumrechnungen. Die entsprechenden Aufwendungen umfassen demnach beispielsweise Verluste aus dem Abgang von Wertgegenständen. Ganz wichtig ist: Unter diesen beiden Posten sind nur Erträge und Aufwendungen zu erfassen, die in den anderen Kategorien keinen Platz haben. Die restlichen Posten, die Sie nach dem Umsatzkostenverfahren angeben, behandeln Sie so wie im Gesamtkostenverfahren.

Auch nach diesem Verfahren ergibt sich zum Schluss Ihr Jahresüberschuss oder ein Jahresfehlbetrag. Unabhängig davon, für welches Verfahren Sie sich entscheiden, gilt also: Am Ende errechnen beide Verfahren das gleiche Ergebnis: Ihren Jahresüberschuss oder Jahresfehlbetrag.

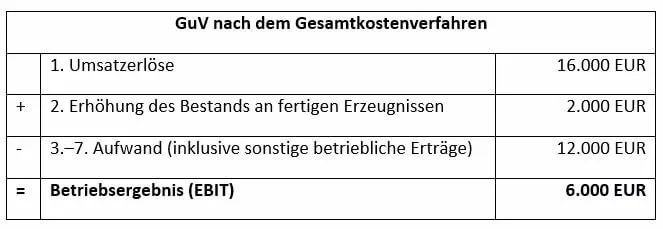

Beispiele: GKV vs. UKV

Zwei Beispiele sollen veranschaulichen, wie die beiden Verfahren funktionieren: Eine Schreinerei stellt innerhalb der Bilanzperiode 1000 Stühle her, wobei pro Stuhl Herstellungskosten von 10 Euro anfallen. Die Stühle verkauft das Unternehmen für 20 Euro pro Stück. Am Ende des Jahres wurden 800 verkauft – somit bleibt ein Restbestand von 200 fertigen, aber noch nicht verkauften Stühlen. Darüber hinaus hat das Unternehmen weitere Kosten, die nicht direkt der Produktion zuzuordnen sind, wie zum Beispiel die Personalkosten der Buchhaltung, die insgesamt 2.000 Euro betragen.

Im Beispiel wird nur bis zum Betriebsergebnis gerechnet. Die restlichen Erträge und Aufwendungen, die noch zum Endergebnis dazugehören, sind in beiden Verfahren identisch und werden deshalb an dieser Stelle ausgeklammert.

Die Umsatzerlöse errechnen sich in unserem simplen Beispiel durch die Anzahl der verkauften Stühle, multipliziert mit dem Verkaufspreis: 800 x 20 EUR = 16.000 EUR. Der zweite Punkt gibt nun alle Produkte an, die das Unternehmen zwar hergestellt hat, aber noch nicht verkaufen konnte. Die Anzahl multipliziert man mit den Herstellungskosten und addiert den Wert zum Umsatzerlös, da es sich hierbei um einen positiven Wert für die Schreinerei handelt: 200 x 10 EUR = 2.000 EUR. Im Anschluss mindert die Buchhaltung der Schreinerei den Erlös durch den Aufwand, der bei der Herstellung der umgesetzten Produkte entstanden ist.

In diesem Beispiel haben wir die Posten 3 bis 7 zusammengefasst und somit unter anderem Personal- und Materialaufwand kombiniert. Dies ist hier nur aus Gründen der Übersichtlichkeit geschehen: In einer korrekten Gewinn-und-Verlustrechnung müssen alle Angaben einzeln vorgenommen werden. An dieser Stelle fließen zudem die sonstigen Aufwendungen (wie die für die Verwaltung) mit ein.

Die Umsatzerlöse werden bei beiden Verfahren auf die gleiche Art erfasst: Auch hier zählt man einfach den Umsatz zusammen, der sich durch die verkauften Produkte ergibt. Im nächsten Schritt wird allerdings der Anteil an jenen Produkten ignoriert, die noch nicht umgesetzt wurden. Stattdessen führt man nur die Herstellungskosten (inklusive Kosten für Material und Personal) auf, um so das Bruttoergebnis vom Umsatz zu errechnen. Der zusätzliche Aufwand wird schließlich gesondert abgezogen. Am Ende ist allerdings das Ergebnis (6.000 Euro) identisch mit dem, das über das Gesamtkostenverfahren ausgerechnet wurde.

Von der GuV zur Bilanz und zum Jahresabschluss

Die Gewinn-und-Verlust-Rechnung ist sowohl Teil eines korrekten Jahresabschlusses als auch Bestandteil der Bilanz. Die GuV bietet eine detailliertere Übersicht über das erwirtschaftete Eigenkapital: Wie ist der Aufbau einer Gewinn-und-Verlustrechnung und aus welchen Komponenten setzt sie sich genau zusammen? Bei der GuV handelt es sich um ein eigenes Konto, das wiederum Teil des Eigenkapitalkontos ist und als solches in der Bilanz auf der Passiva-Seite erscheint.

Der Jahresabschluss führt schließlich (neben Kapitalflussrechnung und einem Anhang) Bilanz und Gewinn-und-Verlustrechnung getrennt voneinander auf. Der Jahresabschluss als solcher ist das jährliche Ergebnis Ihrer Buchhaltung und gibt Aufschluss über den Erfolg oder Misserfolg Ihres Unternehmens.