Was ist eine Insolvenz?

Eine Insolvenz stellt immer eine harte Probe dar, sowohl für Unternehmer und ihre Angestellten als auch für Geschäftspartner, die zunächst auf ihren offenen Rechnungen sitzen bleiben. Doch ein Insolvenzverfahren muss nicht gleich das Schlimmste bedeuten. Im Gegensatz zur Liquidation, die immer eine vollständige Auflösung des Unternehmens zum Ziel hat, besteht bei einem Insolvenzverfahren die Möglichkeit, das Unternehmen zu sanieren. Das Hauptziel ist es, bei laufendem Geschäftsbetrieb die ausstehenden Zahlungen zu begleichen und das Unternehmen (ggf. mit neuen Eigentümern) weiterzuführen.

Was ist eine Insolvenz? Definition und Erklärung

Der Begriff Insolvenz leitet sich von dem lateinischen Wort solvere (dt. „zahlen“) ab. Er bezeichnet den Zustand eines Unternehmens oder einer Privatperson, ausstehende Zahlungen nicht mehr begleichen zu können, weil die Ausgaben nicht mehr durch die Einnahmen gedeckt werden können. Die Ursache dafür können z. B. Fehlinvestitionen, ein falsch eingeschätztes Geschäftsrisiko oder Fehler in der Preiskalkulation sein. Aber auch eine generelle Veränderung des Absatzmarktes oder wirtschaftliche Krisen können Unternehmen in die Insolvenz treiben.

Eine Insolvenz ist die akute oder drohende Zahlungsunfähigkeit eines Unternehmens oder einer Privatperson. Sie ist dadurch gekennzeichnet, dass die Schulden oder Verbindlichkeiten gegenüber Gläubigern aktuell oder in absehbarer Zeit nicht mehr beglichen werden können. Grund dafür ist, dass die dafür nötigen Ausgaben die (zu erwartenden) Einnahmen dauerhaft übersteigen.

Die deutsche Insolvenzordnung (InsO) unterscheidet zwischen zwei Fällen der Insolvenz, für die jeweils bestimmte Voraussetzungen gelten:

- Regelinsolvenz für Kapitalgesellschaften (z. B. GmbH, UG, AG), Personengesellschaften (z. B. KG, OHG, Einzelunternehmen) und Freiberufler.

- Verbraucherinsolvenz (auch Privatinsolvenz) für natürliche Personen (Privatpersonen) und ehemalige Selbstständige mit geringer Schuldenlast und ohne bestehende Forderungen aus Arbeitsverhältnissen. Das Ziel ist die Restschuldbefreiung nach maximal sechs Jahren.

An dieser Stelle soll es ausschließlich um die Regelinsolvenz gehen. Die gesetzlichen Bestimmungen dazu finden sich in den Teilen 1 bis 9 der Insolvenzordnung.

Mögliche Gründe einer Insolvenz

Die Zahlungsunfähigkeit eines Unternehmens kann sowohl intern als auch extern verursacht werden. Zu den internen Ursachen zählt alles, was auf Fehler in der Unternehmensführung oder -planung zurückzuführen ist, also beispielsweise:

- Produktionskosten wurden zu niedrig kalkuliert.

- Die Finanzierung war nicht ausreichend abgesichert.

- Es wurde zu umfangreich expandiert.

- Wichtige Abläufe innerhalb des Unternehmens wurden schlecht organisiert oder gezielt manipuliert.

Im Fall von externen Ursachen gerät ein Unternehmen ganz ohne eigenes Verschulden in die Insolvenz. Dazu kann es z. B. infolge einer Wirtschaftskrise kommen oder wenn wichtige Kunden oder Geschäftspartner ihrerseits insolvent sind oder sogar abgewickelt werden, ohne dass ausstehende Forderungen angemessen beglichen werden können.

Der letzte Fall tritt häufig in Unternehmen auf, die in hohem Maße von Zulieferern und/oder Rohstoffimporten abhängig sind wie das Baugewerbe und das verarbeitende Gewerbe.

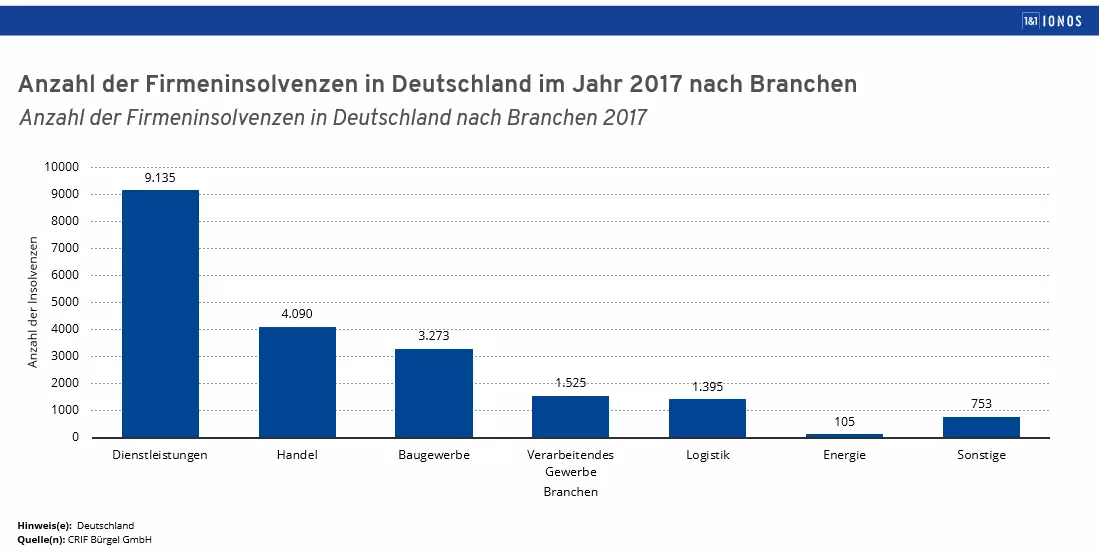

Schaut man jedoch auf eine nach Branchen geordnete Übersicht der Unternehmensinsolvenzen im Jahr 2017 von Statista, nehmen diese beiden Branchen „nur“ die Plätze 3 und 4 ein. Dagegen entfällt weit mehr als die Hälfte aller Insolvenzen in Deutschland auf Dienstleistungsunternehmen und den Handel. Das hat vor allem damit zu tun, dass ein Großteil der Unternehmensgründungen in diesen Branchen stattfindet, was den Konkurrenzdruck erhöht. Darüber hinaus sind neu gegründete Unternehmen aufgrund der fehlenden Erfahrungen der Unternehmer besonders anfällig für Fehlplanungen.

Ab wann gilt ein Unternehmen als insolvent?

Es gibt einige Anzeichen, die darauf hindeuten, dass ein Unternehmen auf die Insolvenz zusteuert. Wenn das Unternehmen z. B. regelmäßig Privateinlagen aus Eigenmitteln des oder der Inhaber benötigt, der Kreditrahmen regelmäßig erhöht wird, Zahlungen über längere Zeit hinausgezögert werden, immer häufiger Leerläufe in der Produktion entstehen und sowohl bei Neuanschaffungen als auch Personalkosten gespart werden muss, sind das deutliche Hinweise auf eine drohende Zahlungsunfähigkeit.

Offiziell gilt ein Unternehmen erst als insolvent, sobald das Insolvenzverfahren eingeleitet wurde. Dafür muss laut §16 der Insolvenzverordnung mindestens einer der drei folgenden Eröffnungsgründe zutreffen:

- Zahlungsunfähigkeit (§17 InsO): Das Unternehmen ist nicht fähig, fällige Zahlungspflichten zu erfüllen.

- Drohende Zahlungsunfähigkeit (§18 InsO): Das Unternehmen ist voraussichtlich nicht fähig, Zahlungspflichten nachzukommen, wenn diese fällig werden.

- Überschuldung (§19 InsO): Die Höhe der bestehenden Verbindlichkeiten übersteigt die Höhe des Gesamtvermögens eines Unternehmens.

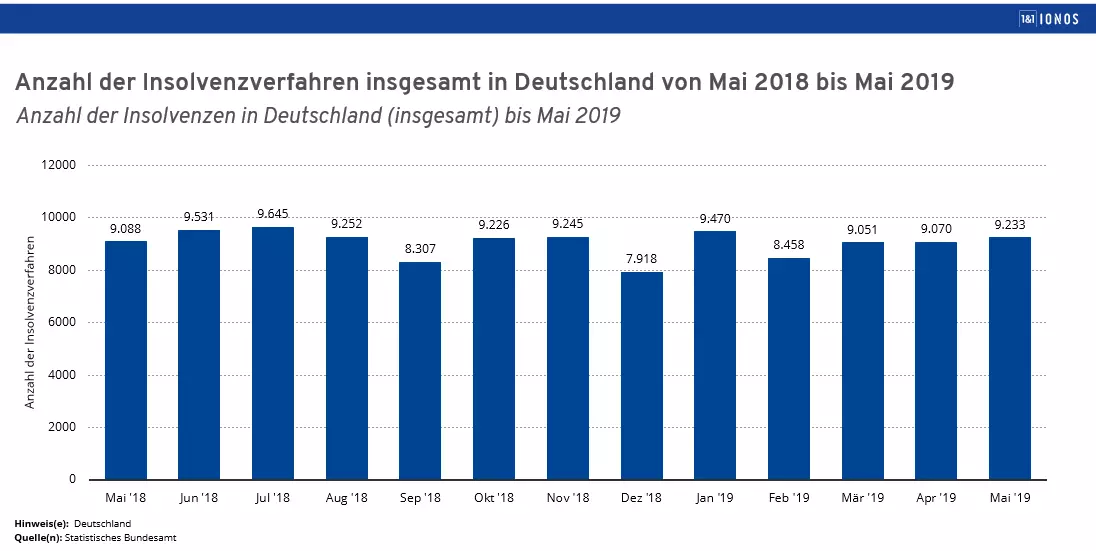

Die Zahlen des Statistischen Bundesamts von Mai 2018 bis Mai 2019 zeigen, dass die Gesamtzahl der Insolvenzverfahren in Deutschland in diesem Zeitraum relativ stabil geblieben ist. Ausnahmen sind der Juli 2018, in dem die Zahl weit über dem Durschnitt lag, und der September bzw. Dezember 2018, in dem sie deutlich niedriger war als in den übrigen Monaten. Diese Schwankungen können unter anderem durch saisonabhängigen Branchen, wie der Landwirtschaft und dem Baugewerbe erklärt werden.

Möglichkeiten zur Abwendung einer Insolvenz

Die (drohende) Zahlungsunfähigkeit eines Unternehmens muss nicht zwangsläufig in einem Insolvenzverfahren enden. Vorher wird in Verhandlungen mit den Gläubigern geprüft, ob die Insolvenz abgewendet werden kann.

Mögliche Auswege zur Vermeidung der Insolvenz wären beispielsweise:

- Erlass von Schulden (entweder des Gesamtbetrags oder von Teilbeträgen)

- Verlängerung von Zahlungsfristen

- Vereinbarung von Ratenzahlungen (Das ist besonders dann sinnvoll, wenn das Unternehmen nur vorübergehend in Zahlungsschwierigkeiten geraten ist und eine positive Entwicklung der finanziellen Situation zu erwarten ist.)

- Aufnahme eines Partners, der eine Einlage in das Unternehmen einbringt

In jedem Fall ist es für Unternehmer wichtig, sich so früh wie möglich mit der finanziellen Schieflage des Unternehmens auseinanderzusetzen und nach Lösungswegen zu suchen. Wenn der Geschäftsführer einer Kapitalgesellschaft (z. B. GmbH, UG, AG) die Zahlungsschwierigkeiten des Unternehmens zu lange ignoriert oder sogar vorsätzlich verschweigt, droht ein Verfahren wegen Insolvenzverschleppung. Wird der Eröffnungsantrag zum Insolvenzverfahren zu spät gestellt, kann das in Deutschland sowohl mit Geldstrafen als auch Freiheitsentzug geahndet werden (§15a InsO).

Das Insolvenzverfahren der Regelinsolvenz

Das Insolvenzverfahren läuft streng nach den rechtlichen Regelungen, die die Insolvenzordnung für die Regelinsolvenz festlegt.

Schritt 1: Antrag auf Eröffnung des Insolvenzverfahrens

Sobald Gläubiger oder der Schuldner selbst einen Insolvenzgrund als erfüllt ansehen, können sie die Eröffnung eines Insolvenzverfahrens (§13 Ins0) beantragen. Der Antrag wird anschließend von einem Insolvenzrichter oder einem vom Gericht beauftragten Gutachter geprüft.

Das Gericht prüft, ob im Unternehmen noch genug Geld vorhanden ist, um die Abwicklung eines Insolvenzverfahrens zu finanzieren und um die Schulden (ganz oder teilweise) zu begleichen. Fällt diese Prüfung positiv aus, wird das Insolvenzverfahren eröffnet.

Liegen die nötigen Voraussetzungen für ein Insolvenzverfahren vor, erfolgt ein Eröffnungsbeschluss, der öffentlich bekannt gemacht wird (§§ 27, 30 InsO).

Schritt 2: Bestellung des Insolvenzverwalters

Sobald das Insolvenzverfahren mit der öffentlichen Bekanntgabe des Gerichts eröffnet wurde, bestellt das Gericht einen Insolvenzverwalter. Er leitet und überwacht alle notwendigen Schritte und stimmt mit dem Unternehmer das weitere Vorgehen zum Wohle aller beteiligten Parteien ab. Insbesondere versucht der Insolvenzverwalter das Vermögen des Unternehmens zu sichern und zu erhalten. Der Insolvenzverwalter ermittelt die exakte Schuldenlast des Unternehmens und die Insolvenzmasse, also das Vermögen, das zur Begleichung der Schulden im Rahmen des Insolvenzverfahrens zur Verfügung steht.

Schritt 3: Einberufung der Gläubigerversammlung

Alle Gläubiger werden aufgefordert, sich innerhalb einer vorher festgelegten Frist (mindestens zwei Wochen, maximal drei Monate, §28 InsO) zu melden und ihre Forderungen offenzulegen. Anhand der so ermittelten Sachlage wird entschieden, wie die Schulden möglichst gerecht beglichen werden können und ob eventuell eine Sanierung des Unternehmens infrage kommt. Die Entscheidung erfolgt bei einer Gläubigerversammlung, nachdem der Insolvenzverwalter die wirtschaftliche Lage des Unternehmens offengelegt hat.

Schritt 4: Abwicklung des laufenden Geschäfts und Verteilung des Vermögens

Im nächsten Schritt werden die offenen Geschäfte des Unternehmens abgewickelt. Das bedeutet, dass alle bestehenden Verträge gesichtet und die daraus entstehenden Verpflichtungen geprüft werden. Hier entscheidet der Insolvenzverwalter in Zusammenarbeit mit den Vertragspartnern, ob die Vertragsleistungen noch erbracht werden (können) oder die Verträge (ggf. mit Abfindungszahlungen aus der Insolvenzmasse) aufgelöst werden.

Der Insolvenzverwalter verwertet die Insolvenzmasse zu Geld, das anschließend an die Gläubiger verteilt werden kann. Die Verwertung kann durch Verkauf oder Versteigerung von Wirtschaftsgütern oder Betriebsausstattung wie z. B. Produktionsmaschinen erfolgen.

Wird das Unternehmen an einen neuen Eigentümer veräußert, fließt der Erlös aus der Veräußerung ebenfalls in die Insolvenzmasse ein.

Ist dieser letzte Schritt abgeschlossen, prüft das Gericht erneut den ordnungsgemäßen Ablauf des Verfahrens und beschließt, falls es keine Einwände gibt, die Aufhebung des Insolvenzverfahrens (§200 InsO).

Sonderfall: Insolvenzplanverfahren

Bestehen gute Prognosen zum erfolgreichen Fortbestehen des Unternehmens, bietet das Gesetz innerhalb einer Regelinsolvenz die Möglichkeit des Insolvenzplanverfahrens (geregelt in §§ 217–269 InsO). Dieses hat den entscheidenden Vorteil, dass in einem Insolvenzplan individuelle Regelungen festgelegt werden können, die von den gesetzlichen Vorgaben für eine Regelinsolvenz abweichen.

Dazu erarbeiten alle am Insolvenzverfahren beteiligten Parteien gemeinsam den Insolvenzplan, der anschließend einer gerichtlichen Prüfung unterzogen wird. Danach stimmt die Gläubigerversammlung über den Plan ab, und im Falle eines positiven Ergebnisses entscheidet das Gericht über die offizielle Bestätigung des Insolvenzplans. Sobald diese erfolgt, wird der Plan rechtskräftig, und die darin festgelegten Regelungen sind verbindlich für alle Vertragsparteien.

Das Ziel eines Insolvenzplanverfahrens ist in der Regel die Erhaltung und erfolgreiche Weiterführung des Unternehmens.