Eigenbeleg: Tadellose Buchführung dank Vorlagen

Die kaufmännische Buchführung folgt dem Belegprinzip. Es gilt: keine Buchung ohne Beleg

Liegt für einen Geschäftsvorgang kein Fremdbeleg vor, ist für die jeweilige Buchung ein Eigenbeleg auszustellen. Was es mit diesen beiden Belegformen auf sich hat und welche Vorgaben Sie zu beachten haben, erfahren Sie im Folgenden.

Der Buchungsbeleg

Bei einem Buchungsbeleg (kurz Beleg) handelt es sich um ein Schriftstück, das wesentliche Angaben zu Geschäftsvorgängen enthält. Belege gelten somit als Grundlage für eine ordnungsgemäße Buchführung. Um den GoB zu genügen, sollten Belege folgende Mindestangaben enthalten:

- Name und Anschrift beider Vertragspartner

- Steuernummer oder USt-IdNr.

- Rechnungsnummer

- Zeitpunkt des Geschäftsvorfalls

- Erläuterung des Geschäftsvorfalls (Menge und Art der Lieferung / Umfang der Leistung)

- Entgelt und Steuerbetrag sowie Steuersatz

- Unterschrift eines Zeichnungsberechtigten

Fehlt eine dieser Mindestangaben, erkennt das Finanzamt den Beleg nicht an. Im schlimmsten Fall wird die Ordnungsmäßigkeit Ihrer Buchführung angezweifelt und der Steuerprüfer sieht sich zu einer Hinzuschätzung gezwungen. Achten Sie daher immer auf die Vollständigkeit externer und interner Belege. Weitere Informationen zu den Pflichtangaben einer ordnungsgemäßen Rechnung finden Sie in unserem Grundlagenartikel zu diesem Thema.

Externe und interne Belege

Im Rahmen der Buchführung unterscheidet man zwei Gruppen von Belegen: externe Belege (Fremdbelege) und interne Belege (Eigenbelege).

Fremdbelege

Bei Fremdbelegen handelt es sich um Nachweise über Geschäftsvorfälle, die durch Dritte von außerhalb ins Unternehmen gelangen. In diese Gruppe fallen beispielsweise:

- Eingangsrechnungen

- Frachtbriefe

- Lieferscheine

- Kontoauszüge

- Barzahlungsquittungen

- Kassenzettel

Fremdbelege liegen in der Regel als Originalbelege vor. Belege auf Thermopapier (z. B Kassenzettel) müssen als Kopie archiviert werden. Die gesammelten Belege ermöglichen dem Finanzamt, im Rahmen des Vorsteuerabzugs geltend gemachte Betriebsausgaben nachzuprüfen, und sind von steuerpflichtigen Unternehmern prinzipiell über einen Zeitraum von 10 Jahren aufzubewahren.

Nach deutschem Handelsrecht (§ 257 Abs. 4 HGB / § 147 Abs. 3 Abgabenordnung (AO)) unterliegen sämtliche Buchungsbelege einer Aufbewahrungsfrist von 10 Jahren. Die Archivierung muss vollständig, geordnet und mit fortlaufender Nummerierung erfolgen.

Liegt für eine Buchung ein Fremdbeleg vor, erkennt das Finanzamt diesen in der Regel vorbehaltlos an. Eine Ausnahme stellen Scheinrechnungen dar. Kann ein Unternehmer für Geschäftsvorfälle keine Fremdbelege vorweisen, beispielsweise weil Rechnungen verloren gegangen sind, ist das Finanzamt berechtigt, die jeweiligen Betriebsausgaben zu schätzen. Reduzieren lässt sich das Risiko einer Schätzung durch Ersatzausfertigungen in Form von Eigenbelegen.

Eigenbelege

Liegt für einen Geschäftsvorfall kein Fremdbeleg vor, müssen Sie diesen durch einen Eigenbeleg nachweisen. Unter diese Gruppe fallen alle Belege, die im eigenen Unternehmen ausgestellt werden. Beispiele für Eigenbelege sind:

- Lohnlisten und Gehaltsabrechnungen

- Durchschriften von Ausgangsrechnungen und Lieferscheinen

- Materialentnahme und -rückgabescheine

- Belege über Stornos und Umbuchungen

- Nachweise zur Vernichtung unverkäuflicher Ware

Zudem dienen Eigenbelege als Nachweise für Privateinlagen und Privatentnahmen. Zu diesen gehören:

- Bareinlagen und -entnahmen

- Unentgeltliche Wertabgaben

Bei unentgeltliche Wertabgaben handelt es sich dem Umsatzsteuergesetz (UStG) zufolge um Geschäftsvorfälle, die Lieferungen oder Leistungen gleichgestellt sind und somit belegt werden müssen. Privatentnahmen dieser Art sind zu verbuchen, wenn ein Unternehmer Waren für den privaten Bedarf in Anspruch nimmt oder einen betrieblichen Pkw im privaten Rahmen nutzt.

Auch Geschäftsvorfälle ohne Belegausgabe werden per Eigenbeleg nachgewiesen. Beispiele für solche Buchungen sind:

- Freiwillige Trinkgeldzahlung

- Geschäfte an Automaten (Telefonzelle, Parkuhr, Automaten zur Gepäckaufbewahrung)

Darüber hinaus lässt sich ein Eigenbeleg als Not- bzw. Ersatzbeleg für einen fehlenden Fremdbeleg nutzen – beispielsweise beim Verlust des Originalbelegs durch Umweltkatastrophen (Überschwemmung, Brand) oder infolge von Einbrüchen mit Vandalismus.

Beachten Sie: Das Finanzamt akzeptiert Eigenbelege als Ersatzbelege nur dann, wenn für den jeweiligen Geschäftsvorfall kein Fremdbeleg zu beschaffen ist. Wurde eine Rechnung verlegt oder versehentlich vernichtet, ist daher zunächst eine Zweitausfertigung oder Kopie des Originalbelegs beim Rechnungsaussteller anzufordern.

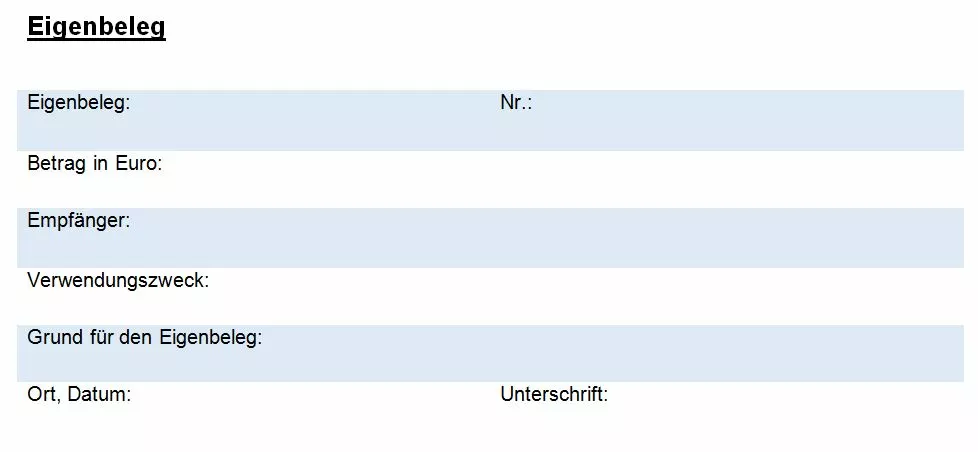

Eigenbeleg erstellen: Vorlagen für Excel und Word

In Deutschland sieht der Gesetzgeber keine Formvorschriften für Eigenbelege vor. Es genügt somit ein formloses Schreiben, das alle notwendigen Informationen zum jeweiligen Geschäftsvorfall beinhaltet. Zusätzlich zu den oben genannten Mindestangaben für Belege umfassen diese im Fall des Eigenbelegs zudem eine Begründung, warum diese Form des Belegs als Nachweis für den jeweiligen Geschäftsvorfall gewählt wurde.

Unternehmer, die sicherstellen möchten, dass alle im Betrieb ausgestellten Belege den inhaltlichen Anforderungen entsprechen, sollten zeichnungsbefugten Angestellten für den Eigenbeleg einen Vordruck bereitstellen. Eine Orientierung bieten beispielsweise unsere Eigenbeleg-Vorlagen als Excel- und Word-Datei.

Jeder Eigenbeleg muss von einem zeichnungsbefugten Aussteller unterschrieben werden.

Kostenloser Download

Achtung: Bei Ersatzbeleg kein Vorsteuerabzug

Voraussetzung für den Vorsteuerabzug ist die Vorlage einer Originalrechnung mit ausgewiesener Umsatzsteuer beim Finanzamt. Legt ein Unternehmer statt des entsprechenden Fremdbelegs einen selbst ausgestellten Eigenbeleg als Ersatzbeleg vor, kann die gezahlte Umsatzsteuer nicht als Vorsteuer abgezogen werden. Ersatzbelege sollten daher immer eine Ausnahme darstellen.

Die Abzugsfähigkeit des gezahlten Betrags als Betriebsausgabe hingegen bleibt auch bei selbst ausgestellten Belegen erhalten.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.