Die Gewerbesteuer: Wer sie zahlen muss und wie sie berechnet wird

Die Gewerbesteuer ist als Gemeindesteuer definiert und muss von allen im Inland betriebenen Gewerbebetrieben gezahlt werden. Die Grundlage dafür bilden das Gewerbesteuergesetz (GewStG) und die zugehörige Durchführungsverordnung (GewStDV). Die Steuer wird von den Kommunen erhoben und wird auch an sie gezahlt. Besteuert wird der Ertrag des Gewerbebetriebs, der sich aus dem Betriebsgewinn und einer Reihe von Zurechnungen und Kürzungen zusammensetzt. Die Höhe der Steuer ergibt sich aus dem generell gültigen Steuermessbetrag von 3,5 Prozent des Ertrags, multipliziert mit einem prozentualen Hebesatz, den jede einzelne Gemeinde für sich bestimmt.

Das Besondere an dieser Steuer ist also nicht nur, dass sie statt an das Finanzamt an die Gemeinden bezahlt wird, sondern auch, dass sie sowohl von der Höhe des jährlichen Ertrags eines Unternehmens als auch von seinem Standort abhängt.

Als Hebesatz bezeichnet man einen von der Gemeinde festgesetzten Prozentsatz, der zur Errechnung der Gewerbesteuer angewendet wird. Er muss für alle Unternehmen in einer Gemeinde gleich sein. Seine Höhe kann jährlich neu bestimmt werden.

Wie hoch sind die Hebesätze?

Wie hoch ihr Hebesatz ist, kann eine Gemeinde jedes Jahr aufs Neue festlegen. Gesetzlich vorgegeben ist aber, dass es einen Hebesatz geben und das er mindestens 200 Prozent betragen muss. Das soll unfairen Steuerwettbewerb zwischen den Gemeinden verhindern. Bei den meisten Gemeinden beträgt der Hebesatz zwischen 300 bis 400 Prozent, aber besonders in Großstädten kann er auch deutlich höher liegen. Die hier verlinkte Karte gibt eine Übersicht über die verschiedenen Hebesätze der Gemeinden in Deutschland.

Die Gewerbesteuer ist eine der Haupteinnahmequellen einer Gemeinde. Doch kann diese ihren Hebesatz nicht beliebig hoch ansetzen: Bietet sie einen niedrigen Hebesatz und damit indirekt niedrige Gewerbesteuern, kann das für mehr Unternehmen ein Anreiz sein, sich an einem bestimmten Standort anzusiedeln. Die Steuereinnahmen der Gemeinde sind daher nicht unbedingt geringer. Ein höherer Hebesatz bringt einer Kommune zwar höhere Einnahmen pro Unternehmen, bildet jedoch einen Standortnachteil, der Unternehmen u. U. fernhält oder sogar vertreibt. Die Gemeinde muss also immer gut abwägen, wie sie ihre Gewerbesteuer in Verbindung mit ihren sonstigen Standortbedingungen gestalten will.

Gewerbesteuern und Gewerbe mit verschiedenen Standorten

Es gibt Gewerbebetriebe, die an mehreren Standorten Betriebsstätten haben, deren Betriebsstätten auf die Gebiete mehrerer Gemeinden fallen oder die während eines Steuerjahres von einer Gemeinde in eine andere umziehen. In solchen Fällen findet eine Zerlegung des Steuermessbetrags statt. Diese Aufteilung wird für jedes Unternehmen individuell errechnet und ergibt mit den Hebesätzen der jeweiligen Gemeinden den insgesamt zu zahlenden Gewerbesteuerbetrag.

Der Maßstab für diese Zerlegung ergibt sich zumeist aus den Arbeitslöhnen, die vom Betrieb in den verschiedenen Gemeinden gezahlt werden. Ausnahmen gibt es für Solar- und Windenergieanlagen. Erstreckt sich ein Betrieb über mehrere Gemeinden, dann ist die durch den Betrieb entstehende Gemeindelast ausschlaggebend. Einzelheiten zur Aufteilung der Gewerbesteuer finden Sie in den Artikeln 28 bis 34 GewStG.

Zieht ein Betrieb saisonbedingt von einer Gemeinde in eine andere, findet ebenfalls eine Zerlegung statt. Nicht betroffen von Gewerbesteuerzerlegungen sind hingegen Gleisanlagen oder Leitungen eines Betriebs sowie unterirdische Bergbauanlagen.

Wer ist gewerbesteuerpflichtig (und wer nicht)?

Tatsächlich ist es nicht immer leicht zu definieren, wann es sich um ein Unternehmen handelt, das Gewerbesteuern zahlen muss. Ausschlaggebend sind die Kriterien Selbstständigkeit, Nachhaltigkeit, eine Gewinnerzielungsabsicht und eine Beteiligung am allgemeinen wirtschaftlichen Verkehr. Das trifft allerdings auch auf selbstständige Tätigkeiten zu, für diese ist jedoch keine Gewerbesteuer zu zahlen.

Eine Unterscheidung zwischen einem Gewerbebetrieb und einer selbstständigen Tätigkeit ist also anders vorzunehmen. Als wichtiges Unterscheidungskriterium gilt hier, dass bei der selbstständigen Tätigkeit die geistige und schöpferische Arbeit im Vordergrund steht.

Im Zweifel kann man sich an die Katalogberufe halten, wie sie in § 18 des Einkommensteuergesetzes als freiberufliche Tätigkeiten festgehalten sind. Darunter fallen Berufe im wissenschaftlichen, künstlerischen, schriftstellerischen, unterrichtendem oder erzieherischem Bereich, aber auch Ärzte, Steuerberater und Lotsen. Daneben gibt es Tätigkeiten, die nicht in der Liste der Katalogberufe auftauchen und dennoch keine Gewerbe sind. So fallen beispielsweise Tätigkeiten der sogenannten Urproduktion wie Land- und Forstwirtschaft nicht unter den Begriff Gewerbe.

Am Ende entscheidet das Finanzamt, ob es sich um eine freiberufliche Tätigkeit oder einen Gewerbebetrieb handelt. Steuerzahler sind hier allerdings nicht machtlos. Sie können dem Finanzamt Argumente liefern, die für eine selbstständige Tätigkeit sprechen. Eventuell hilft auch das Gespräch mit einem Steuerberater, um die richtigen Argumente zu finden.

Wann entsteht und wann beginnt die Gewerbesteuerpflicht?

Wenn eine selbstständige Tätigkeit als Gewerbe eingestuft wird, entsteht die Gewerbesteuerpflicht. Um die Frage zu beantworten, ab wann sie berechnet und bezahlt werden muss, ist eine Unterscheidung zwischen Kapital- und Personengesellschaften nötig. Bei ersteren beginnt die Gewerbesteuerpflicht mit der Eintragung ins Handelsregister.

Für Personengesellschaften beginnt die Steuerpflicht erst an dem Zeitpunkt, an dem die zu versteuernde Tätigkeit aufgenommen wird. Das kann durchaus einige Zeit nach der Gründung des Unternehmens und der Gewerbeanmeldung sein, wenn beispielsweise noch Räumlichkeiten renoviert werden müssen, bevor überhaupt Umsatz erwirtschaftet werden kann.

So wird die Gewerbesteuer berechnet

Die Berechnung der Gewerbesteuer eines Jahres findet in zwei Schritten statt. Zunächst ermittelt das Finanzamt aus dem wirtschaftlichen Ergebnis eines Unternehmens einen Steuermessbetrag für das Kalenderjahr. Danach errechnet die Gemeinde, in der das Unternehmen ansässig ist, aus dem Messbetrag und ihrem eigenen Hebesatz die Steuerschuld.

Maßgeblich für die Berechnung der Gewerbesteuer ist dabei der sogenannte Gewerbeertrag des Unternehmens. Er besteht aus dem Jahresgewinn des Gewerbes, dem sogenannte Hinzurechnungen hinzugefügt und von dem Kürzungen abgezogen werden. Für die Hinzurechnungen werden zu verschiedenen Anteilen von 100 bis 20 Prozent u. a. entnommene Gewinne, Zinsen, Renten, Miet- und Pachterträge sowie Lizenzzahlungen herangezogen (§ 8 GewStG). Kürzungen betreffen den Immobilienbesitz des Unternehmens sowie fremde Gewinne, die ihrerseits gewerbesteuerpflichtig sind oder etwa aus dem Ausland kommen (§ 9 GewStG). Ebenfalls möglich ist ein Verlustvortrag. Das bedeutet, dass Verluste aus früheren Jahren ebenfalls abgezogen werden dürfen (bis zu 1 Mio. Euro vollständig, darüber hinaus zu 60 Prozent – § 10a GewStG). Schließlich gibt es einen Freibetrag von 100.000 Euro, und der Rest wird dann noch durch 4 geteilt.

Der Messbetrag für die Gewerbesteuer ist ein Anteil von 3,5 Prozent dieses Gewerbeertrags. Er wird vom Finanzamt festgestellt und an die Standortgemeinde des Unternehmens übermittelt, die ihn dann mit ihrem individuellen Hebesatz multipliziert und so die zu zahlende Steuersumme errechnet.

Vorteile für Personengesellschaften

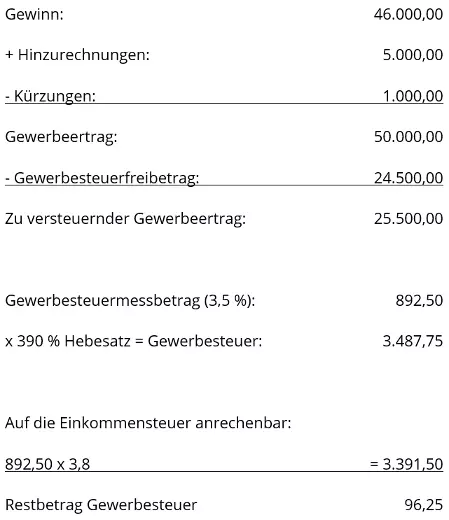

Bei der Gewerbesteuer genießen Einzelunternehmer und Personengesellschaften (oHG, KG etc.) deutliche Vorteile gegenüber Kapitalgesellschaften (GmbH, AG etc.). Zunächst einmal wird ihnen ein Grundfreibetrag von 24.500 Euro eingeräumt (§ 11 GewStG – manche juristische Personen, z. B. Vereine, bekommen einen Freibetrag von 5.000 Euro). Darüber hinaus können diese Steuerzahler das 3,8-Fache des Steuermessbetrags auf ihre Einkommensteuer anrechnen (§ 35 EStG). Dies bezieht sich zwar nur auf gewerbliche Einkünfte, und es gibt auch eine bestimmte Obergrenze. In der Praxis bedeutet das aber, dass Einzelunternehmer und Personengesellschaften bis zu einem Hebesatz von ca. 380 Prozent (oder 400 Prozent inklusive Solidaritätszuschlag) überhaupt keine Gewerbesteuer zahlen – vorausgesetzt, ihre Einkommensteuer ist entsprechend hoch.

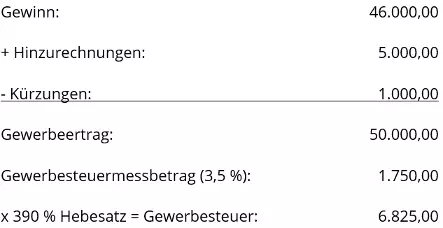

Für Kapitalgesellschaften gibt es weder den Freibetrag noch die Möglichkeit zur Anrechnung auf andere Steuern. Zudem gelten Gewerbesteuern für sie nicht als Betriebsausgaben.

Beispielrechnung Gewerbesteuer

Besser verständlich werden diese Zusammenhänge mit zwei Beispielen:

Beispielrechnung: Einzelunternehmen oder Personengesellschaft

Beispielrechnung: Kapitalgesellschaft

Erhebungszeitraum und Zahlungsweise

Für die Gewerbesteuer ist der Erhebungszeitraum immer das Kalenderjahr. Die zur Errechnung der Steuerschuld wichtige Gewerbesteuererklärung muss immer bis zum 31. Mai des Folgejahres abgegeben werden. Ein Aufschub dieser Frist ist möglich, wenn Sie einen Steuerberater mit dem Erstellen der Erklärung beauftragen und das Finanzamt darüber informiert ist.

Auf die Gewerbesteuer müssen Unternehmen Vorauszahlungen leisten. Das heißt, dass auf Basis der Gewerbesteuererklärung des Vorjahres oder, etwa bei Unternehmensneugründung, auf Basis einer Schätzung ein Teilbetrag festgelegt wird, der dann regelmäßig zu zahlen ist.

Die Vorauszahlung erfolgt in vier Teilbeträgen, die jeweils am 15. Februar, 15. Mai, 15. August und 15. November fällig sind. Nach Ablauf des Kalenderjahrs wird die Vorauszahlung mit der tatsächlichen Steuerschuld verrechnet.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.