Rückstellungen im Rechnungswesen einfach erklärt

Als gewissenhafter Unternehmer versucht man, bei Rechtsgeschäften, die erst künftig zu Ausgaben führen, deren Höhe möglichst genau zu schätzen. Um ein finanzielles Polster für solche Verbindlichkeiten zu schaffen, sind Unternehmer dazu angehalten, gemäß des Vorsichtsprinzips zu handeln und Rückstellungen zu bilden. Doch was sind Rückstellungen überhaupt und wie werden sie im Rechnungswesen angewendet?

Definition: Was sind Rückstellungen?

Eine Definition zum Thema Rückstellungen finden Sie im §249 des Handelsgesetzbuchs (HGB) – §5 EstG ist entsprechend anzuwenden:

(1) Rückstellungen sind für ungewisse Verbindlichkeiten und für drohende Verluste aus schwebenden Geschäften zu bilden. Ferner sind Rückstellungen zu bilden für

- im Geschäftsjahr unterlassene Aufwendungen für Instandhaltung, die im folgenden Geschäftsjahr innerhalb von drei Monaten, oder für Abraumbeseitigung, die im folgenden Geschäftsjahr nachgeholt werden,

- Gewährleistungen, die ohne rechtliche Verpflichtung erbracht werden.

(2) Für andere als die in Absatz 1 bezeichneten Zwecke dürfen Rückstellungen nicht gebildet werden. Rückstellungen dürfen nur aufgelöst werden, soweit der Grund hierfür entfallen ist. - §249 HGB

Wenn Sie sich noch nie mit Rückstellungen auseinandergesetzt haben, wirft dieser Textabschnitt bei Ihnen möglicherweise mehr Fragen auf, als er beantwortet. Das HGB macht zwar Angaben darüber, unter welchen Umständen Sie Rückstellungen bilden müssen, und erklärt grob, was Rückstellungen sind und warum sie gebildet werden müssen, aber ins Detail geht es nicht. Eine weitaus präzisere Definition von Rückstellungen finden Sie hingegen in der entsprechenden Fachliteratur:

Rückstellungen sind Passivposten, die solche Wertminderungen der Berichtsperiode als Aufwand zurechnen, die durch zukünftige Handlungen (Zahlungen, Dienstleistungen, Eigentumsübertragungen an Sachen und Rechten) bedingt werden und deshalb bezüglich ihres Eintretens oder ihrer Höhe nicht völlig, aber dennoch hinreichend sicher sind. (Vgl. Coenenberg, A. G.: Jahresabschluss und Jahresabschlussanalyse, 20. Aufl., Stuttgart 2005, S. 130.)

Rückstellungen sind im Rechnungswesen also Wertminderungen, die in Ihrer Gewinn-und Verlustrechnung als Aufwand behandelt und in der Bilanz als Fremdkapital auf der Passivseite ausgewiesen werden. Der Grund: Ihr Unternehmen hat zukünftige Verbindlichkeiten zu verzeichnen (z. B. Zahlung von Gerichtskosten, betriebliche Steuern, Pensionszahlungen etc.), von denen Sie bereits wissen, allerdings noch nicht sagen können, in welcher Höhe und/oder wann sie genau eintreten. Anders ausgedrückt: Rückstellungen sind ungewisse Verbindlichkeiten, die ein Unternehmen aus gesetzlichen Gründen bilden muss, um ein korrektes Bild über die wirtschaftliche Lage des Unternehmens darzulegen. Durch die zeitnahe Steuerersparnis können so auch finanzielle Mittel freigemacht werden, um der späteren Zahlung der Verbindlichkeiten nachkommen zu können. Sämtliche Verbindlichkeiten gegenüber Dritten oder drohende Verluste aus „schwebenden Geschäften“ unterliegen der sogenannten Passivierungspflicht, d. h. sie müssen im Jahresabschluss in der GuV berücksichtigt und in der Bilanz ausgewiesen werden. Gleichzeitig sind Rückstellungen auch wieder aufzulösen, sobald die endgültige Höhe der Verbindlichkeit bekannt ist und somit der Grund für die Rückstellung nicht mehr gegeben ist. Andere Rückstellungen, die nicht in § 249 Abs. 1 HGB genannt werden, dürfen gemäß §249 Abs.2 HGB nicht gebildet werden.

In folgendem Artikel erfahren Sie wie man Rückstellungen korrekt bildet, verbucht und auflöst.

Warum werden Rückstellungen gebildet und wieder aufgelöst?

Jedes buchführungspflichtige Unternehmen muss am Ende eines Wirtschaftsjahres mittels der Gewinn- und Verlustrechnung (GuV) seinen Jahresgewinn ermitteln, eine Bilanz aufstellen und an das Finanzamt übermitteln. Das Finanzamt fordert von Ihnen also nicht nur die alljährliche Steuererklärung, sondern auch eine begleitende Aufstellung Ihrer gesamten betrieblichen Einnahmen und Ausgaben und eine Bilanz im Rahmen des sogenannten Jahresabschlusses. Abhängig davon, wie hoch Ihr Gewinn dann am Ende ausfällt, werden entsprechend Steuern erhoben.

Rückstellungen sind ebenfalls Teil des Jahresabschlusses. Genauer gesagt verringern sie den Gewinn eines Unternehmens und werden neben dem Eigenkapital als Fremdkapital auf der Passivseite ausgewiesen. Für die Steuerlast ist das von enormer Bedeutung. Wenn sich nämlich Ihr Gewinn verringert, müssen Sie auch weniger Steuern zahlen. Die Bildung von Rückstellungen ist also – wenn auch aufwendig – ökonomisch sinnvoll. Ohne sie müssten Sie im jeweiligen Wirtschaftsjahr höhere Steuerbeträge entrichten und würden Liquidität einbüßen.

Das Beispiel der betrieblichen Altersvorsorge verdeutlicht den ökonomischen Nutzen von Rückstellungen besonders gut: Wenn Sie Ihren Mitarbeitern eine betriebliche Altersvorsorge anbieten, müssen Sie die zu erwartenden Kosten jährlich in Ihrer GuV berücksichtigen und in Ihrer Bilanz ausweisen, damit Sie am Ende auch der Pensionsverpflichtung gegenüber Ihren Arbeitnehmern nachkommen können. Aus diesem Grund sind diese Rückstellungen auch auf ein dafür gesondertes Rückstellungskonto zu buchen.

Das Bilden von Rückstellungen hilft Ihnen somit, einen genauen Überblick zu behalten, welche zukünftigen Leistungsverpflichtungen Sie gegenüber Dritten zu entrichten haben.

Welche Arten von Rückstellungen gibt es?

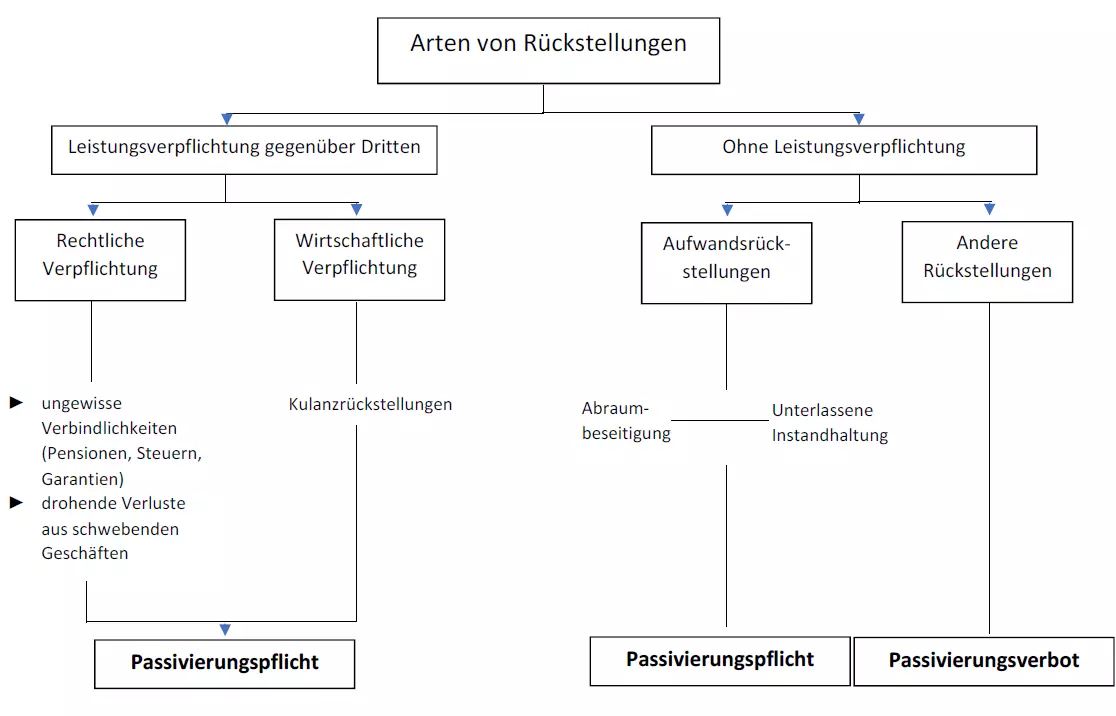

§ 249 HGB kategorisiert zwei wesentliche Arten von Rückstellungen:

- Rückstellungen aufgrund einer Verpflichtung gegenüber Dritten (ungewisse Verbindlichkeitsrückstellungen, drohende Verluste)

- Rückstellungen aufgrund einer wirtschaftlichen Verpflichtung gegenüber sich selbst ohne konkrete Leistungsverpflichtung gegenüber Dritten (Aufwandsrückstellungen)

Rückstellungen unterliegen der Passivierungspflicht bzw. Bilanzierungspflicht. Unternehmen dürfen diese allerdings nur für spezifische Sachverhalte wie bevorstehende Kosten aus laufenden Gerichtsverfahren, Steuern, betriebliche Pensionen, Abraumbeseitigungen oder Instandhaltungen bilden. Für andere, im HGB nicht genannte Sachverhalte besteht hingegen ein Passivierungsverbot.

Die folgende Grafik bietet Ihnen einen Überblick über die verschiedenen Arten von Rückstellungen und ihre Passivierungsregelung in der Handels- und Steuerbilanz:

Leistungsverpflichtung gegenüber Dritten

Wenn eine Leistungsverpflichtung gegenüber Dritten vorliegt, wird von Schuldrückstellungen gesprochen. Diese lassen sich in ungewisse Verbindlichkeiten, Drohverlustrückstellungen und Kulanzrückstellungen unterteilen.

Ungewisse Verbindlichkeiten

Bei ungewissen Verbindlichkeiten handelt es sich um Kosten, deren Höhe, Eintritt oder Fälligkeit zum Zeitpunkt der Bilanzierung unklar sind. Hierunter fallen z. B. Prozesskostenrückstellungen, die das Unternehmen im Falle eines Gerichtsprozesses vorab schätzen muss. Weitere Beispiele sind Steuer- oder Pensionsrückstellungen.

Drohverlustrückstellungen

Gemäß HGB werden auch für drohende Verluste Rückstellungen gebildet. Dies ist insbesondere bei schwebenden Geschäften der Fall.

Kulanzrückstellungen

Kundenfreundlichkeit steht bei vielen Unternehmen an erster Stelle. Deshalb gewähren zahlreiche Firmen auch Leistungen, zu denen sie rechtlich nicht verpflichtet sind. An dieser Stelle kommen die Kulanzrückstellungen ins Spiel. Ein klassisches Beispiel hierfür sind Kosten, die bei der Reparatur von Waren entstehen. Damit Sie als Unternehmer auf der sicheren Seite sind, sollten Sie auch dafür Rückstellungen bilden.

Ohne Leistungsverpflichtung: Aufwandsrückstellungen

Im Gegensatz zu Schuldrückstellungen handeln Unternehmen bei Aufwandsrückstellungen aus einer Selbstverpflichtung heraus. Zu dieser speziellen Art von Rückstellungen gehören Instandhaltungsrückstellungen und Rückstellungen für Abraumbeseitigungen und unterlassene Gebäudeinstandhaltungen.

Unterlassene Instandhaltung

Bei Instandhaltungsmaßnahmen gilt: Muss eine notwendige Reparatur- oder Wartungsmaßnahme in die Folgeperiode verschoben werden, ist der eingetretene Nutzungsschaden der Periode zuzurechnen, in der sie festgestellt wurde. Wurde beispielsweise die Sanierung der Lagerhalle auf dem Betriebsgelände auf das nächste Jahr verschoben, können Sie die Rückstellung bereits für das laufende Kalenderjahr in Bilanz und GuV berücksichtigen. Doch Vorsicht: Die Instandsetzungsarbeiten müssen innerhalb der nächsten drei Monate nach Bilanzstichtag durchgeführt werden.

Abraumbeseitigung

Im Bereich des Tagebaus besteht eine Sonderregelung: Ist es erforderlich, zum Abbau einzelner Bodenschätze im ersten Schritt andere Gesteinsschichten (sogenannten Abraum) abzubauen, müssen diese im Nachgang wieder auf die betreffende Fläche aufgeschüttet werden. Da dies zu einem späteren Zeitpunkt – also auch nach dem Bilanzstichtag – erfolgen kann, schreibt der Gesetzgeber hierfür die Bildung von Rückstellungen vor.

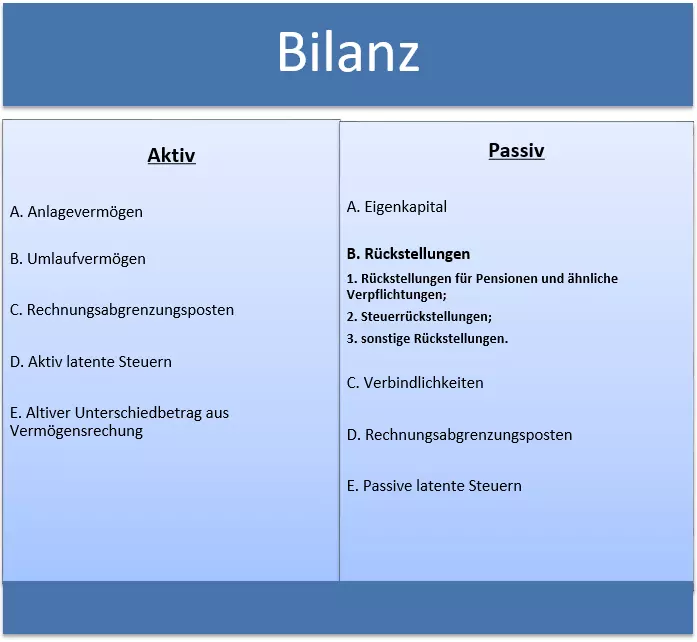

Rückstellungen in der Bilanz

In § 266 HGB finden Sie eine Übersicht, in welche Position Sie Ihre Rückstellungen in der Bilanz eintragen. Unternehmen müssen buchungspflichtige Rückstellungen in drei Unterposten einteilen:

Rückstellungen für Pensionen und ähnliche Verpflichtungen

Wenn Ihre Mitarbeiter eine Betriebsrente von Ihnen erhalten, müssen Sie – wie bereits erwähnt – auch diese zwingend in der Unternehmensbilanz festhalten. Jedoch ist die genaue Höhe ebenso wie der Auszahlungszeitraum der späteren Betriebsrente nicht abzusehen – schließlich sind Ihre Mitarbeiter zurzeit noch erwerbstätig. Daher müssen Sie die Kosten für die Betriebsrente schätzen und eine Rückstellung bilden.

Steuerrückstellungen

Steuern und Abgaben, deren Höhe bis Ende eines Kalenderjahres noch nicht absehbar ist (z. B. ein fehlender Gewinnverteilungsbeschluss einer Aktiengesellschaft), müssen in der Bilanz durch eine Rückstellung erfasst werden.

Sonstige Rückstellungen

Es gibt noch eine Vielzahl weiterer Rückstellungen. Dazu gehören beispielsweise:

- Provisionsrückstellungen,

- Rückstellungen für Jahresabschluss- und Prüfkosten

- Rückstellungen für Prozessrisiken.

Wie Sie sehen, sind Rückstellungen ein komplexes Thema, zu dem Sie in der Regel Ihr Steuerberater gut berät, diese im Rahmen der Jahresabschlussbuchungen erfasst und deren Auflösung im folgenden Geschäftsjahr korrekt verbucht.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.