Die Lohnabrechnung: Inhalt und Aufbau

Das Gehalt bzw. der Lohn spielt bei der Wahl eines Arbeitgebers eine wichtige Rolle. Die Vergütung der Arbeitsleistung, für gewöhnlich gegen Ende des Monats, ist Basis jedes Beschäftigungsverhältnisses. Schließlich dient die Ausübung einer beruflichen Tätigkeit vor allem auch dem Zweck, die anfallenden Rechnungen für Essen, Strom und Miete fristgerecht begleichen zu können. Auch wenn die Höhe des Verdienstes grundsätzlich vertraglich vereinbart wurde, haben die meisten Arbeitnehmer in Deutschland das Recht auf eine nachvollziehbare Abrechnung, die die Zusammensetzung des Arbeitsentgelts erläutert – in Textform oder in elektronischer Form mit Ausdruckmöglichkeit. Dieses Dokument bezeichnet man als Lohnabrechnung oder auch Gehaltsabrechnung bzw. Entgeltabrechnung.

- Bewährt: Vollständiges Office-Paket

- Sicher: 1 TB zentraler Speicherplatz

- Ortsunabhängig: Auf bis zu 5 Geräten installierbar

Was ist eine Lohnabrechnung?

Bei der Lohnabrechnung handelt es sich um ein Dokument in Textform oder in elektronischer Form mit Textausdruckmöglichkeit, dass Informationen über den Abrechnungszeitraum und die Zusammensetzung des Arbeitsentgelts enthält. Die Lohnabrechnung gibt nicht nur Auskunft über Brutto- und Nettoverdienst, sondern auch über Art und Höhe von Zuschlägen und Zulagen, Zuschüssen, Abschlagungszahlungen sowie sonstigen Vergütungen. Auch die Art und Höhe sämtlicher Abzüge werden in dem Dokument ausgewiesen, das für jeden gewerblichen Arbeitgeber in Deutschland nach Paragraph 108 der Gewerbeordnung (GewO) verpflichtend ist. Diese Abrechnungspflicht entfällt allerdings, wenn sich „die Angaben gegenüber der letzten ordnungsgemäßen Abrechnung nicht geändert haben“.

Man spricht von Lohnabrechnung, Gehaltsabrechnung, Entgeltabrechnung oder Monatsabrechnung. Genau genommen erhalten Mitarbeiter, die nach geleisteten Stunden bezahlt werden, eine Lohnabrechnung, Mitarbeiter, die monatlich einen Festbetrag bekommen, hingegen eine Gehaltsabrechnung. Entgelt- und Monatsabrechnung sind die neutralen Begriffe für alle Arten von Mitarbeitern, allerdings sind die beiden Begriffe weniger geläufig. Wir sprechen in diesem Text der Einfachheit halber durchgängig von der Lohnabrechnung.

Die Entgeltbescheinigung ist kein Dokument, das monatlich ausgestellt wird. Arbeitgeber müssen Sie nur in besonderen Situationen ausstellen. Beispielsweise bekommt die Krankenkasse eine Entgeltbescheinigung vom Arbeitgeber, wenn ein Mitarbeiter Anspruch auf Krankengeld hat. Die Belege der meisten Abrechnungsprogramme erfüllen sowohl die Anforderungen einer Lohnabrechnung als auch die einer Entgeltbescheinigung.

Die einzelnen Beträge sind in der Lohnabrechnung gemäß Paragraph 107 der Gewerbeordnung in Euro zu berechnen und anzugeben. Ebenso ist auch der errechnete Auszahlungsbetrag in Euro zu leisten. Zweck der Abrechnung ist es, einen Arbeitnehmer über die erfolgten Gehalts- bzw. Lohnzahlungen zu informieren und ihm so eine Kontrollmöglichkeit zu geben. Die Lohnabrechnung zählt zu den Arbeitspapieren, weshalb sie eine Holschuld darstellt und damit grundsätzlich vom Arbeitnehmer selbst beim Arbeitgeber abgeholt werden muss.

Inhalt und Aufbau der Lohnabrechnung

Seit dem Inkrafttreten der sogenannten Entgeltbescheinigungsverordnung (EBV) am 1. Juli 2013 haben Arbeitgeber eine klare Richtlinie für die inhaltliche Gestaltung der Entgeltbescheinigungen. Da viele Arbeitgeber aus Gründen der Vereinfachung nicht zwischen Bescheinigung und Abrechnung unterscheiden (ein Dokument anstelle von zwei), ist die Verordnung auch maßgeblich für den inhaltlichen Aufbau von Lohnabrechnungen. Die verschiedenen Pflichtinformationen lassen sich in die zwei Kategorien Personen- und Unternehmensangaben und darzustellende Entgeltbezüge und -abzüge einordnen.

Allgemeine Angaben zum Arbeitgeber und Arbeitnehmer

Auch wenn es keine formalen Vorgaben für den Aufbau der Lohnabrechnung gibt, ähnelt sich der Aufbau in den meisten Unternehmen. Der Kopf des Dokuments enthält typischerweise die allgemeinen Angaben zum Arbeitnehmer und zum Arbeitgeber, wobei die EBV folgende Informationen fordert:

- Name und Anschrift des Arbeitgebers

- Name, Anschrift und Geburtsdatum des Arbeitnehmers

- Sozialversicherungsnummer des Arbeitnehmers

- Datum des Beschäftigungsbeginns bzw. -endes

- Abrechnungszeitraum inklusive darin enthaltener Steuer- und Sozialversicherungstage

- Lohnsteuerklasse sowie (ggf.): gewählter Faktor, Zahl der Kinderfreibeträge, Merkmale für den Kirchensteuerabzug, Steuerfreibetrag, Steuerhinzurechnungsbetrag nach Jahr und Monat

- Steueridentifikationsnummer (Steuer-ID)

- Beitragsgruppenschlüssel und zuständige Einzugsstelle für den Gesamtsozialversicherungsbetrag

- ggf. Angabe über Beitragszuschlag für Kinderlose

- ggf. Angabe über Beschäftigungsverhältnis in der Gleitzone nach Paragraph 20 Absatz 2 des Vierten Buches des SGB

- ggf. Angabe über Mehrfachbeschäftigung

Darzustellende Entgeltbestandteile (Bezüge und Abzüge)

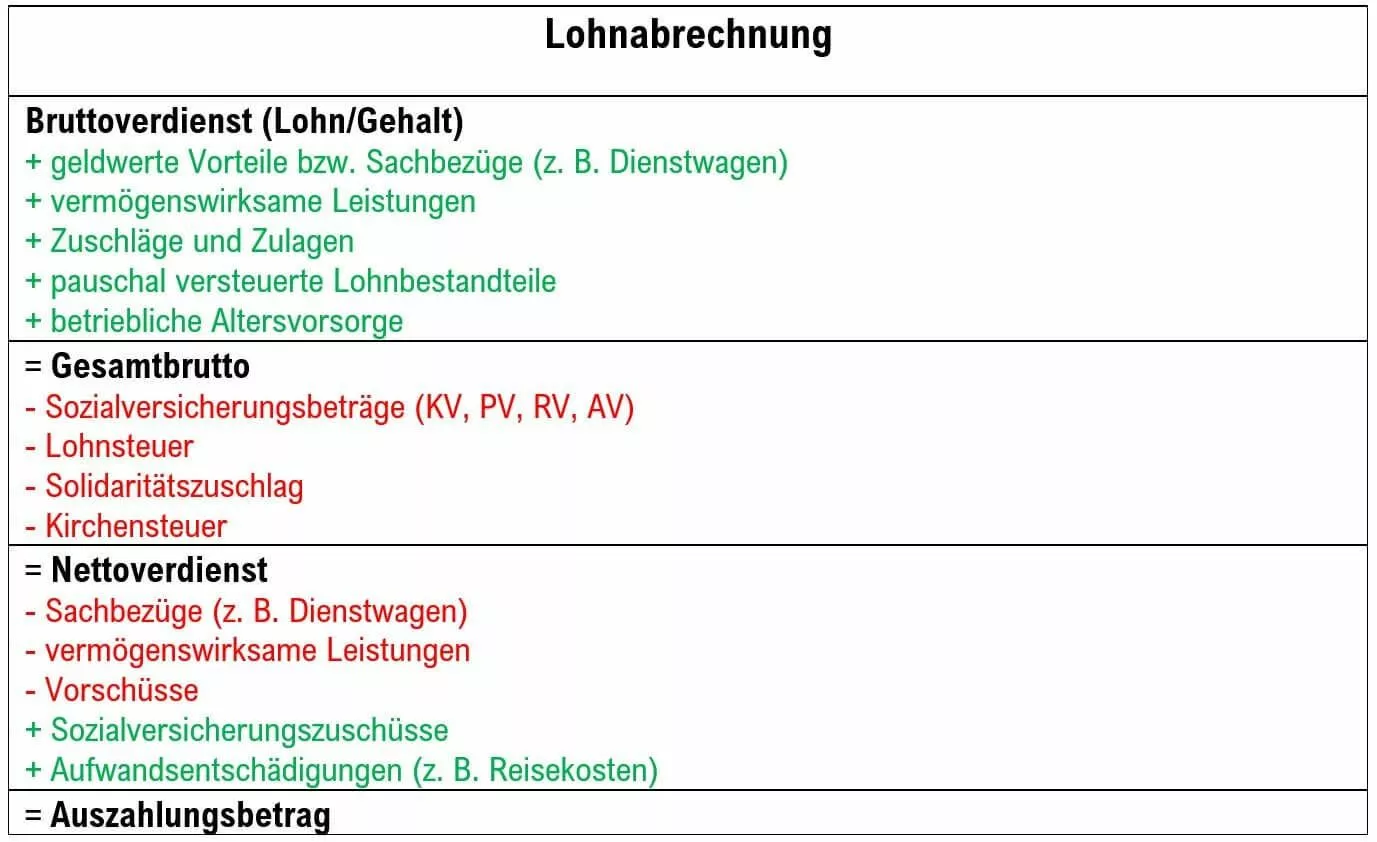

In den weiteren Abschnitten der Lohnabrechnung werden die Bezüge und Abzüge kategorisch (Lohn/Gehalt, Steuer, Sozialversicherung, Sonstiges) aufgelistet, um der Reihe nach den Bruttoverdienst, den Nettoverdienst und schließlich den tatsächlich ausgezahlten Betrag auszuweisen:

- Bruttoentgelt: der dem Arbeitnehmer zustehende Bruttolohn bzw. das zustehende Bruttogehalt

- Gesamt-Bruttoentgelt: das dem Arbeitnehmer zustehende Gesamt-Brutto inklusive Bruttoentgelt und Zuschlägen, Zulagen, geldwerten Vorteilen, Sachbezügen etc.

- Lohnsteuer: Vorauszahlung auf die Einkommenssteuer, die der Arbeitgeber einbehält und an das Finanzamt abführt

- Kirchensteuer: Pflichtbeitrag für alle Mitglieder einer Kirche, die Körperschaft des öffentlichen Rechts ist

- Solidaritätszuschlag: Ergänzungsabgabe zur Einkommenssteuer; Bemessung und Erhebung sind durch das Solidaritätszuschlaggesetz (SolZG) geregelt

- Sozialversicherungsbeiträge des Arbeitnehmers: Pflichtbeiträge zur Krankenversicherung, Rentenversicherung, Arbeitslosenversicherung und Pflegeversicherung

- Nettoentgelt: Nettolohn bzw. Nettogehalt, der bzw. das nach Abzug der Sozialversicherungsbeträge übrigbleibt

- Arbeitgeberzuschüsse: Zuschüsse des Arbeitgebers – beispielsweise zu den Beiträgen einer freiwilligen oder privaten Kranken- und Pflegeversicherung

- Entgeltaufstockung nach dem Altersteilzeitgesetz: Aufstockungsbetrag für Arbeitnehmer in Altersteilzeitarbeit (gemäß Paragraph 3 AltTZG mindestens 20 Prozent)

- Nebenbezüge: geldwerte Vorteile (Sachbezüge) oder steuerpflichtige Bestandteile von sonstigen Personalnebenkosten – wie zum Beispiel Reisekosten, Umzugskosten oder Trennungsgelder

- Arbeitgeberzuschüsse zu Entgeltersatzleistungen: Zuschüsse des Arbeitgebers zu Sozialleistungen wie Mutterschaftsgeld, Elterngeld oder Krankengeld

- vom Arbeitnehmer übernommene Arbeitgeberleistungen: z. B. abgewälzte pauschale Lohnsteuer

- Wertguthaben: Einzahlungen bzw. Auszahlungen, die ein eingerichtetes Wertguthaben (Langzeitarbeitskonto) betreffen

- Auszahlungsbetrag: der an den Arbeitnehmer auszuzahlende Betrag nach Berücksichtigung aller Bezüge und Abzüge

Die Lohnabrechnung sollte außerdem auch die geleisteten Arbeitstage bzw. Arbeitsstunden (Pflichtangabe, wenn kein festes Gehalt bezogen wird) sowie Urlaubs- und Krankheitstage ausweisen. Andernfalls fehlen dem Arbeitnehmer wichtige Informationen, um nachvollziehen zu können, wie das Arbeitsentgelt berechnet wurde.

Schematische Darstellung des Lohnabrechnung-Aufbaus

Die wichtigsten Abkürzungen in Lohnabrechnungen

Für gewöhnlich erhalten Arbeitnehmer ihre Lohnabrechnung in Form eines DIN-A4-Dokuments. In diesem Rahmen die zahlreichen Informationen unterzubringen, die das Arbeitspapier enthalten muss, ist gar nicht so einfach. Die elementaren Begriffe werden daher durch Abkürzungen dargestellt. Die wichtigsten dieser Abkürzungen (die in manchen Abrechnungen durch Legenden unter der Entgeltauflistung aufgeschlüsselt werden) inklusive ihrer Bedeutung finden Sie in der nachfolgenden Tabelle.

| Abkürzung | Bedeutung | Erklärung |

| A | Abfindung | in bestimmten Fällen muss der Arbeitgeber bei einer Kündigung eine Abfindung zahlen (gesetzlich vorgeschrieben oder vertraglich geregelt) |

| AV | Arbeitslosenversicherung | |

| B | Arbeitnehmeranteil Seekasse | Die Seekasse ist Versicherungsträger für in der Seefahrt beschäftigte Personen |

| BGRS | Beitragsgruppenschlüssel | Vierstelliger Schlüssel zur Definition der Sozialbeiträge |

| E | Einmalbezug | Unregelmäßige Bezüge wie Weihnachts- oder Urlaubsgeld, Prämien |

| F | Frei | Kennzeichnet unterschiedliche Werte bei Steuer- und Gesamtbrutto |

| GB | Gesamtbrutto | |

| H | Hinzurechnungsbetrag | Entlastungszahlung für Arbeitnehmer, die sich in mehr als einem Beschäftigungsverhältnis befinden |

| J | Bestandteil des Gesamtbruttos | Kennzeichnung für Beträge, die zum Gesamtbrutto gezählt werden |

| Ki.Frbtr. | Kinderfreibetrag | |

| KiSt | Kirchensteuer | |

| KK | Krankenkasse | |

| KK % | Maßgeblicher Beitragssatz zur Krankenversicherung | |

| KV | Krankenversicherung | |

| L | laufender Bezug | Kennzeichnung für regelmäßige Zahlungen wie das Gehalt |

| LJ | laufendes Jahr | |

| LSt | Lohnsteuer | |

| M | mehrjährige Versteuerung | |

| MFB | Mehrfachbeschäftigung | Arbeitnehmer ist bei mehreren Arbeitgebern beschäftigt |

| N | Nachberechnung | Korrekturen von Fehlern in der Lohnabrechnung, die im Vormonat aufgetreten sind |

| P | Pauschalversteuerung | wie F (Frei) |

| PGRS | Personengruppenschlüssel | Beschreibung des Beschäftigungsverhältnisses (Festanstellung, Praktikum etc.) |

| PV | Pflegeversicherung | |

| RV | Rentenversicherung | |

| S | Sonstiger Bezug | wie E (Einmalbezug) |

| St | Steuerbrutto | |

| Steuer-ID | Steueridentifikationsnummer | |

| StKl | Steuerklasse | |

| SV | Sozialversicherung | |

| Um | Umlageverfahren | Methode zur Finanzierung von Sozialversicherungen |

| VJ | Vorjahr | |

| VKZ | Verarbeitungskennzeichen | Kennzeichnung für Verarbeitungsverläufe in der Lohnbuchhaltung (alphanumerisch, dreistellig) |

| W | Wertguthaben | |

| Z | Beitragszuschlag zur Pflegeversicherung für Kinderlose |

Was zählt im Sinne der Lohnabrechnung als Sachbezug?

Sachbezüge (die auch als geldwerte Vorteile oder Sachleistungen bezeichnet werden) ermöglichen dem Arbeitgeber, die Arbeitsleistung der Arbeitnehmer auch auf andere Art zu vergüten als über Geldzahlungen. Manche dieser Bezüge sind allerdings ebenfalls steuerpflichtige Einnahmen und damit in der Sozialversicherung beitragspflichtig, weshalb sie in der Lohnabrechnung aufgeführt werden müssen. Ab wann und welche Art von geldwerten Zuwendungen durch den Arbeitgeber in der Entgeltabrechnung zu verzeichnen sind, regelt die „Verordnung über die sozialversicherungsrechtliche Beurteilung von Zuwendungen des Arbeitgebers als Arbeitsentgelt“ (SvEV). Typische Sachleistungen sind zum Beispiel folgende:

- Dienstwagen (zum privaten Gebrauch)

- Firmenhandy

- Verpflegung

- Unterkunft

- Tickets für den öffentlichen Nahverkehr

- Mitarbeiter-Rabatt, Gutscheine

- Fortbildungsreisen

- Kindergartenzuschüsse

- Wertpapiere

- Bekleidung (mit Firmenlogo)

Viele Sachbezüge sind komplett steuerfrei (wie z.B. das kostenlos vom Arbeitgeber zur Verfügung gestellte Handy), für andere werden Pauschalen für die Berechnung der Lohnsteuer und Sozialversicherungsbeiträge herangezogen (z. B. beim Dienstwagen). Aufgrund der geringeren steuerlichen Belastung stellen geldwerte Vorteile als Alternative zur Gehaltserhöhung sowohl für Arbeitnehmer als auch für Arbeitgeber häufig eine attraktive Vergütungsform dar.

Was steckt hinter der Beitragsbemessungsgrenze?

Bei der Berechnung der Sozialversicherungsbeiträge zu Zwecken der Lohnabrechnung spielt die sogenannte Beitragsbemessungsgrenze eine elementare Rolle: Die Grenze dient als Bestimmungsgröße dafür, bis zu welchem Betrag das Arbeitsentgelt gesetzlich Versicherter für die Beiträge der gesetzlichen Sozialversicherung herangezogen wird. Der Teil des Gehalts bzw. Lohns, der über der Beitragsbemessungsgrenze liegt, bleibt bei der Berechnung außen vor. Es existieren zwei unterschiedliche Werte – einer für die gesetzliche Renten- und Arbeitslosenversicherung, einer für die gesetzliche Kranken- und Pflegeversicherung – die jährlich von der Bundesregierung angepasst werden (in Relation zur Entwicklung des durchschnittlichen Bruttolohns). Die Beitragsbemessungsgrenze für Renten- und Arbeitslosenversicherung fällt zudem unterschiedlich für Ost- und Westdeutschland aus.

2019 liegt die monatliche Beitragsbemessungsgrenze für Kranken- und Pflegeversicherung bei 4.537,50 Euro. Die Grenze für Renten- und Arbeitslosenversicherung liegt bei 6.700 Euro (West) bzw. 6.150 Euro (Ost).

Folgendes Beispiel verdeutlicht die Wirkung der Beitragsbemessungsgrenze:

Ein Arbeitnehmer, der 2019 ein monatliches Bruttoeinkommen von 5.000,00 Euro bezieht, würde theoretisch einen Krankenversicherungsbeitrag von 365,00 Euro (7,3 Prozent) plus die Hälfte des kassenindividuellen Zusatzbeitrags zahlen. Da das Einkommen jedoch nur bis zur Beitragsbemessungsgrenze von 4.537,50 Euro berücksichtigt wird, beträgt sein Versicherungsbeitrag lediglich 331,24 Euro.

Die Beitragsbemessungsgrenze wirkt sich nicht nur auf den Krankenversicherungsbeitrag aus, den der Arbeitnehmer zu leisten hat: Auch für den Arbeitgeber gilt die Grenze, sodass dieser im aufgeführten Beispiel ebenfalls den Maximalbetrag von 331,24 Euro zahlen müsste.

Was hat es mit den sogenannten Midijobs auf sich?

Im Rahmen der Hartz-Gesetze wurde am 1. April 2003 die sogenannte Gleitzone für den Niedriglohnsektor eingeführt. Der Übergangsbereich umfasst seit 2013 den Verdienstbereich von 450,01 bis 850,00 Euro im Monat (ursprünglich 400,01 bis 800,00 Euro). In Abgrenzung zu den Minijobs bis 450,00 € bezeichnet man Arbeitsverhältnisse in diesem Bereich als Midijobs. Löhne und Gehälter, die zwischen 450,01 und 850,00 € liegen, werden nicht mit den vollen Sozialversicherungsbeiträgen belastet. Es gelten besondere Regelungen zur Beitragsberechnung. Für den Arbeitgeber gelten diese allerdings nicht – er zahlt den gewöhnlichen Beitragsanteil ohne Sonderkonditionen.

Für das Jahr 2019 ist geplant, die Obergrenze für Midijobs auf 1.300,00 Euro anzuheben. Der aktuell erlaubte Verzicht auf die Gleitzonen-Regelung ist dann jedoch nicht mehr möglich. Im Zuge dieser Neuerungen wird der Begriff „Gleitzone“ durch „Übergangsbereich“ ersetzt.

Wer ist für die Lohnabrechnung verantwortlich?

Jeder gewerbliche Arbeitgeber in Deutschland ist nach Paragraph 108 der GewO dazu verpflichtet, Lohnabrechnungen zu erstellen und an seine Arbeitnehmer weiterzuleiten. Diese Pflicht gilt zwar theoretisch nicht, wenn der Auszahlungsbetrag Monat für Monat identisch ist – in der Praxis hat sich die monatliche Abrechnungsvariante allerdings als Standard etabliert. Für nicht gewerbliche Arbeitgeber gilt die Pflicht zur Lohnabrechnung grundsätzlich nicht, ist aber auch in diesem Bereich schon lange Standard. Die Errechnung der Entgeltleistungen und die anschließende Auszahlung der Beträge an die Angestellten bzw. Arbeiter ist dabei Aufgabe der Lohnbuchhaltung. Diese kann wahlweise von einem internen Team oder von einem externen Dienstleister übernommen werden, wobei Faktoren wie Know-how (insbesondere Lohnsteuerrecht, Arbeitsrecht und Sozialversicherungsrecht) und Kapazitäten bei der Wahl zwischen diesen beiden Lösungen eine wichtige Rolle spielen.

Wer die Buchhaltung durch ein Team im eigenen Unternehmen erledigen lässt, sollte dem zuständigen Personal die Teilnahme an Schulungen ermöglichen. Lohnsteuer-, Arbeits- und Sozialversicherungsrecht unterliegen stetigen Änderungen, weshalb regelmäßige Auffrischungen für eine fehlerfreie Erstellung der Lohnabrechnungen unverzichtbar sind.

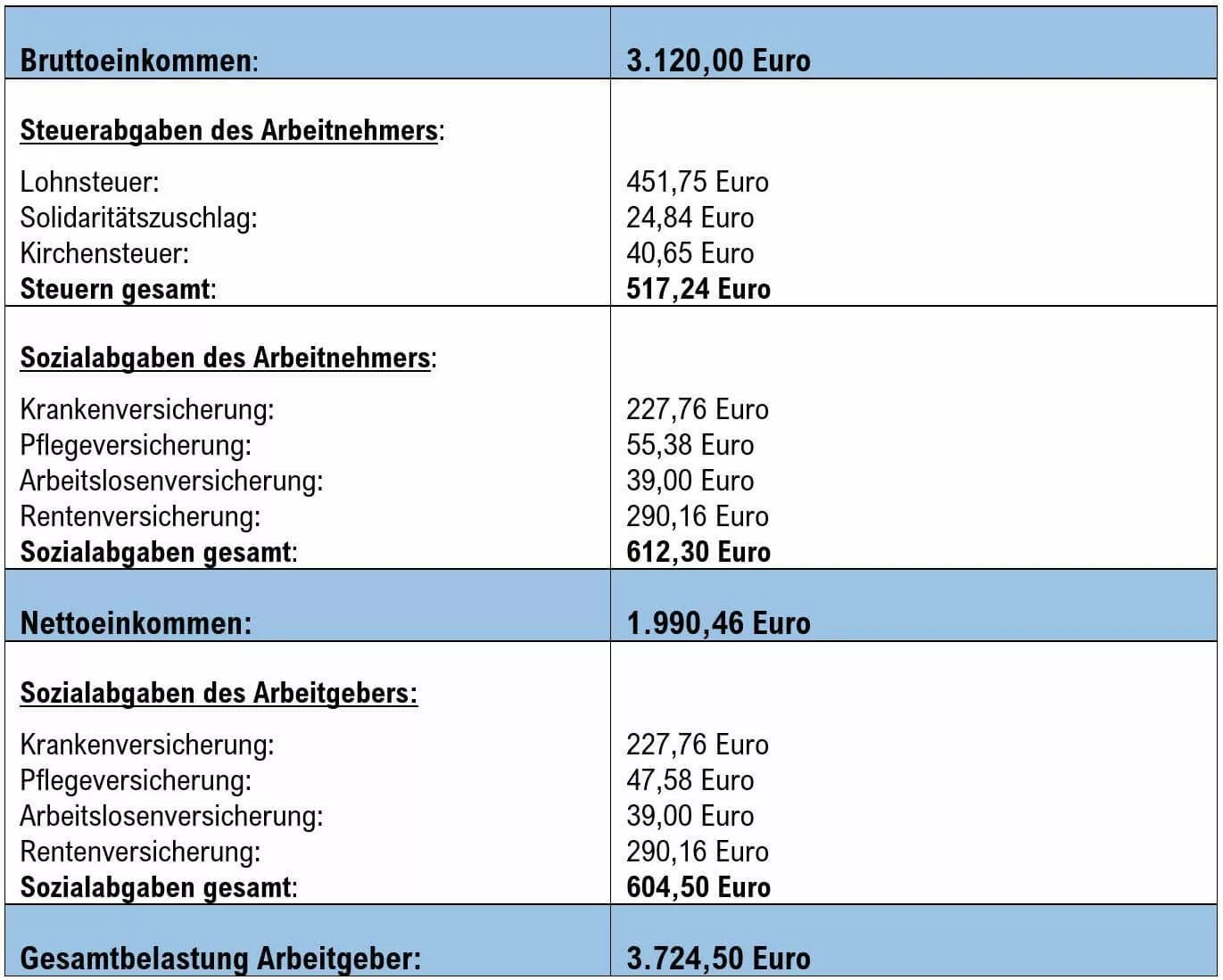

Lohnabrechnung: Beispiel für eine vereinfachte Lohnabrechnung der Steuerklasse 1 (NRW)

Abschließend soll das folgende Beispiel die elementaren Beträge der Lohnabrechnung vereinfacht – ohne Zusätze und Ermäßigungen – zusammenfassen. Exemplarisch dient hierfür eine 1987 geborene Person als Grundlage, die der Steuerklasse 1 zugeordnet, kinderlos und Kirchenmitglied ist, in NRW (Nordrhein-Westfalen) arbeitet und im Jahr 2019 ein Monatsbruttoeinkommen von 3.120,00 Euro hat.

Zunächst die für Arbeitnehmer und Arbeitgeber relevanten Beiträge in tabellarischer Übersicht:

| Steuerabgaben und Sozialversicherungsbeträge | Grundbeitragssatz 2019 | Arbeitnehmerbeitrag | Arbeitgeberbeitrag |

| Lohnsteuer | ~ 15 % | ~ 15 % | |

| Kirchensteuer | 9 % | 9 % | |

| Solidaritätszuschlag | 5,5 % | 5,5 % | |

| Krankenversicherung (ohne Zusatzbeiträge) | 14,6 % | 7,3 % | 7,3 % |

| Pflegeversicherung (kinderlos, über 24 Jahre alt) | 3,3 % | 1,775 % | 1,525 % |

| Rentenversicherung | 18,6 % | 9,3 % | 9,3 % |

| Arbeitslosenversicherung | 2,5 % | 1,25 % | 1,25 % |

Auf die Lohnabrechnung wirken sich diese Zahlen folgendermaßen aus:

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.